Налог на имущество на несовершеннолетних детей: Налог на имущество несовершеннолетних детей

«Должен ли уплачивать налог на имущество несовершеннолетний ребенок, являющийся собственником квартиры?» — KVnews.ru

Омская налоговая служба продолжает публично отвечает на неожиданные вопросы по «горячим линиям».

Начальник отдела работы с налогоплательщиками УФНС по Омской области Татьяна МАКСИМЕНКО сообщила KVnews, что в октябре по «горячей линии» к ним поступил ряд вопросов, которые могут заинтересовать и других жителей региона:

«Почему в налоговом уведомлении не указан срок уплаты имущественных налогов за 2019 год?»

Ответ:

Приказом ФНС России от 17.06.2020 №ЕД-7-21/386@ «О внесении изменений в приказ Федеральной налоговой службы от 07.09.2016 № ММВ-7-11/477@» внесены изменения в форму налогового уведомления. Обновленная форма налогового уведомления не предусматривает указания конкретной даты, до которой необходимо уплатить налог. Вместо этого имеется указание на определенные нормы Налогового кодекса устанавливающие сроки уплаты по налогам.

Вопрос:

«Должен ли уплачивать налог на имущество физических лиц несовершеннолетний ребенок, являющийся собственником квартиры?»

Ответ:

Налогоплательщиками налога на имущество признаются физические лица — собственники имущества, признаваемого объектом налогообложения. Физическими лицами являются граждане РФ, иностранные граждане и лица без гражданства.

Таким образом, законодательством РФ о налогах и сборах не предусмотрен факт признания физического лица плательщиком налогов в зависимости от возраста, имущественного положения и иных критериев.

Налоговым законодательством предусмотрено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, при этом он может участвовать в отношениях с налоговыми органами через законного или уполномоченного представителя.

Законными представителями малолетних детей (не достигших четырнадцати лет), а также несовершеннолетних детей (в возрасте от 14 до 18 лет), являются их родители, усыновители, опекуны и попечители.

Фото © gmpt.com.ua

Обязаны ли дети платить налог на имущество физических лиц? | ФНС России

Статьей 4 Закона Российской Федерации от 09.12.1991 N 2003-1 «О налогах на имущество физических лиц» установлен перечень категорий налогоплательщиков, освобождаемых от уплаты налога на имущество физических лиц. Такая категория налогоплательщиков, как дети, в данный перечень не включена. Соответственно, если ребенок стал обладателем прав на какую-то собственность в виде объекта недвижимости (жилого дома, квартиры, комнаты, дачи, гаража, иного строения, помещения и сооружения, а также доли в праве общей собственности на указанное имущество), то у него появляется обязанность по уплате налога на имущество физических лиц.Данная обязанность наступает с месяца, в котором возникло право собственности, а в случае перехода объекта недвижимости по наследству — с момента открытия наследства, то есть дня смерти наследодателя.

Нормами вышеуказанного Закона и части первой Налогового кодекса Российской Федерации определено, что исчисление налога производится налоговым органом, а его уплата осуществляется налогоплательщиком на основании налогового уведомления, которое должно быть передано ему налоговым органом не позднее 30 дней до наступления срока уплаты налога.

Из положений части первой Налогового кодекса Российской Федерации и Гражданского кодекса Российской Федерации следует, что обязанности по уплате налога на имущество за несовершеннолетних детей, имеющих в собственности имущество, подлежащее налогообложению, исполняют их родители (усыновители, опекуны, попечители) как законные представители.

Следует иметь в виду, что перечень категорий налогоплательщиков, освобождаемых от уплаты налога на имущество физических лиц в соответствии с федеральным законодательством, может быть расширен, так как правом установления льгот для отдельных категорий налогоплательщиков в части местных налогов наделены представительные органы муниципальных образований. К примеру, в городе Новосибирске с 2010 года от уплаты налога на имущество освобождаются:

К примеру, в городе Новосибирске с 2010 года от уплаты налога на имущество освобождаются:

• несовершеннолетние дети, находящиеся на иждивении граждан, имеющих на своем иждивении трех и более несовершеннолетних детей;

• дети-сироты и дети, оставшиеся без попечения родителей;

• лица из числа детей-сирот и детей, оставшихся без попечения родителей, в возрасте от 18 до 23 лет.

Льгота им предоставляется в отношении одного объекта налогообложения с наибольшей инвентаризационной стоимостью.

Полную информацию о категориях налогоплательщиков, которым на территории конкретного муниципального образования Новосибирской области установлены льготы, можно получить с помощью интерактивного сервиса Федеральной налоговой службы «Имущественные налоги: ставки и льготы».

Необходимо помнить, что исчисление налоговым органом суммы налога, подлежащей уплате в бюджет, прекратится с месяца, в котором у налогоплательщика возникло право на льготу, но для этого в налоговый орган должно быть подано соответствующее заявление и представлены необходимые документы. В случае несвоевременного обращения за предоставлением льготы перерасчет суммы налога производится не более чем за три года.

В случае несвоевременного обращения за предоставлением льготы перерасчет суммы налога производится не более чем за три года.

Должны ли уплачивать налог на имущество физических лиц несовершеннолетние дети за квартиру, находящуюся в общей долевой собственности?

Порядок налогообложения имущества физических лиц установлен Законом Российской Федерации от 09.12.1991 года № 2003-1 «О налогах на имущество физических лиц» с учетом последующих изменений и дополнений. Согласно ст.1 указанного Закона налогоплательщиками налога на имущество являются физические лица — собственники имущества, признаваемого объектом налогообложения. Каких-либо ограничений по возрасту с целью отнесения граждан к налогоплательщикам законодательство не содержит. Соответственно требования законодательства о налогах и сборах относятся ко всем физическим лицам независимо от возраста.

Кроме того, в соответствии со ст.26 Налогового кодекса налогоплательщик может участвовать в отношениях, регулируемых законодательством о налогах и сборах, через законного или уполномоченного представителя. Законными представителями налогоплательщика — физического лица признаются лица, выступающие в качестве его представителей в соответствии с гражданским законодательством. Согласно ст.26 и ст.28 Гражданского кодекса Российской Федерации законными представителями несовершеннолетних граждан являются их родители, усыновители, опекуны, попечители, которые осуществляют правомочия по управлению имуществом несовершеннолетних, в том числе и исполняют обязанности по уплате налогов.

Законными представителями налогоплательщика — физического лица признаются лица, выступающие в качестве его представителей в соответствии с гражданским законодательством. Согласно ст.26 и ст.28 Гражданского кодекса Российской Федерации законными представителями несовершеннолетних граждан являются их родители, усыновители, опекуны, попечители, которые осуществляют правомочия по управлению имуществом несовершеннолетних, в том числе и исполняют обязанности по уплате налогов.

Следует также учитывать, что федеральным законодательством установлены льготы для отдельных категории граждан-плательщиков налога на имущество, а также предоставлено право органам местного самоуправления устанавливать дополнительные льготы для отдельных категорий населения. Так, к примеру, на территории г. Воронежа от уплаты налога на имущество освобождены дети-сироты в возрасте до 18 лет, а также дети, оставшиеся без попечения родителей, в возрасте до 18 лет. Для других категорий несовершеннолетних граждан льгот по налогу на имущество не предусмотрено.

За несовершеннолетнего ребенка имущественные налоги платят родители | ФНС России

14 Республика Саха (Якутия)Дата публикации: 22.09.2016

Издание: Якутское-Саха Информационное Агентство (Yasia.ru)Тема: Имущественные налоги

Источник:  http://ysia.ru/obshhestvo/za-nesovershennoletnego-rebenka-imushhestvennye-nalogi-platyat-roditeli/

В налоговых инспекциях республики продолжается начисление имущественных налогов. Традиционно при получении единых налоговых уведомлений, жители республики задают вопрос: «Почему уведомление на уплату налога пришло на ребенка, ведь он не работает и не может самостоятельно его оплатить?»

Управление ФНС России Якутии напоминает, что согласно ст.400 Налогового кодекса РФ несовершеннолетние граждане, имеющие в собственности имущество, признаваемое объектом налогообложения, являются плательщиками налога на имущество вне зависимости от их возраста, имущественного положения и иных критериев, а также независимо от того, эксплуатируется ли ими это имущество.

Если на ребенка оформлены в собственность жилые дома, жилые помещения (квартиры, комнаты), гаражи, машино-места, объекты незавершенного строительства, иные строения, здания, помещения и сооружения, а также доли в праве общей собственности на указанное имущество, он и считается налогоплательщиком.

Исчисление налога на имущество физических лиц производится налоговыми органами. При этом уплата налога производится на основании платежного извещения, которое направляется налоговыми органами каждому налогоплательщику. Учитывая, что плательщиком налога на имущество физических лиц является несовершеннолетний гражданин, платежное извещение будет выписано на его имя.

Законными представителями несовершеннолетних детей, имеющих в собственности имущество, подлежащее налогообложению, являются родители (усыновители, опекуны, попечители). Именно они осуществляют правомочия по управлению данным имуществом, в том числе и исполняют обязанности по уплате налогов.

Таким образом, если жилое помещение или иное имущество зарегистрировано на имя вашего несовершеннолетнего (малолетнего) ребенка и он не имеет собственного дохода, вам необходимо уплачивать налог на имущество от имени ребенка.

Напоминаем, что на территории России установлен единый срок уплаты налога на имущество физических лиц, земельного и транспортного налогов – 1 декабря.

Уплата налогов родителями за детей (Определение КС РФ от 30 июня 2020 г. N 1467-О)

Доклад на конференции «Налоговое право в решениях Конституционного суда РФ», 20 — 28 апреля 2021 г. Вы можете принять участие в конференции, оставив комментарий к этому докладу и к докладам других участников конференции. Программа конференции по этой ссылке.

Проблема

Вопросы о налоговых обязательствах несовершеннолетних детей, об их принудительном взыскании и о необходимости уплаты налогов родителями (законными представителями) за несовершеннолетних детей (или об отсутствии такой необходимости) не слишком часто освещаются в средствах массовой информации. Складывается впечатление, что эта тема в определенной степени замалчивается, как «деликатная», а налоговые органы (служба судебных приставов) не слишком стремятся реально взыскивать такую задолженность с несовершеннолетних в отсутствие добровольной уплаты, предпочитая убеждать о необходимости их добровольной уплаты родителей (законных представителей).

Сейчас ситуация при добровольной уплате упростилась вследствие наличия в п. 1 ст. 45 НК РФ нормы о том, что уплата налога может быть произведена за налогоплательщика иным лицом. Возможно, отсутствие существенных сведений о том, что налоговые органы активно взыскивают налоги с детей, предопределено тем, что пока в России дети не являются владельцами значимого объема облагаемого имущества.

Мнение автора

Некоторые разъяснения по рассматриваемой проблеме дает ФНС России (как на уровне Службы, так и на уровне нижестоящих налоговых органов).

- В частности, на официальном сайте в январе 2014 г. опубликована следующая информация: если ребенок стал обладателем прав на какую-то собственность в виде объекта недвижимости (жилого дома, квартиры, комнаты, дачи, гаража, иного строения, помещения и сооружения, а также доли в праве общей собственности на указанное имущество), то у него появляется обязанность по уплате налога на имущество физических лиц[1].

- В сентябре 2018 г. было разъяснено следующее: родители (усыновители, опекуны, попечители) как законные представители несовершеннолетних детей, имеющих налогооблагаемое имущество, управляют им, в том числе исполняя обязанности по уплате налогов. Следовательно, физлица, признаваемые плательщиками налогов на недвижимое имущество, вне зависимости от возраста обязаны уплачивать налог в отношении находящейся в их собственности или владении недвижимости[2].

В октябре 2020 г. опубликованы подобные сведения: законодательством не установлены особенности взыскания с несовершеннолетних задолженности по налогу на имущество физических лиц (как и по другим имущественным налогам). Вместе с тем в силу возраста несовершеннолетние налогоплательщики участвуют в налоговых отношениях через своих законных представителей, к которым относятся их родители, усыновители или опекуны. При выявлении задолженности по налогу на имущество в отношении недвижимости, принадлежащей несовершеннолетнему, требование о взыскании недоимки по налогу на имущество и пеней в судебном порядке налоговый орган предъявляет обычно к законным представителям несовершеннолетнего[3].

- Письмо УФНС России по г. Москве от 16 апреля 2012 г. № 20‑14/033206@ разъясняет, что от имени несовершеннолетнего ребенка, получившего доход от продажи недвижимого имущества, налоговую декларацию по форме 3‑НДФЛ заполняет его родитель (усыновитель, опекун) как законный представитель ребенка. Уплату налога от имени ребенка осуществляет также его родитель как законный представитель. Кроме того, ответственность за неуплату налогов несет тоже его законный представитель.

Разъяснения даются и иными специалистами. Есть весьма эмоциональные публикации (2003 года, в «Российской газете»): заставляя ребенка платить налог на имущество, налоговики ссылаются на Налоговый кодекс и на Закон РФ от 9 декабря 1991 г. № 2003‑1 «О налоге на имущество физических лиц». И там, и там для детей нет льгот, так что формально инспектора правы. Хотя требования абсурдны, таковы наши законы – оправдываются чиновники[4].

Эмоции относительно недавно проявлялись и в смежной теме – при обсуждении «банкротных» Определений ВС РФ, касающихся ситуаций, в которых родители умышленно переводили имущество на детей, противодействуя обращению взыскания на него со стороны кредиторов (в т. ч. от 23 декабря 2019 г. № 305‑ЭС19‑13326). Коллегия ВС РФ по экономическим спорам квалифицировала такие сделки по передаче имущества как способ помешать кредиторам компании–банкрота взыскать с нее долг, следует из определения[5].

ч. от 23 декабря 2019 г. № 305‑ЭС19‑13326). Коллегия ВС РФ по экономическим спорам квалифицировала такие сделки по передаче имущества как способ помешать кредиторам компании–банкрота взыскать с нее долг, следует из определения[5].

Ю.В. Тай и С.Л. Будылин, комментируя указанное Определение ВС РФ, указали следующее: насколько можно понять из одной фразы Коллегии, ответственность детей ограничена стоимостью подарков, полученных ими от родителей[6].

Другой пример публикации по «детским» налогам: по справедливому мнению Н. Верховой (от 26 октября 2017 г.), положения налогового законодательства, в частности, глав 31 и 32 НК РФ, в равной мере применяются ко всем физическим лицам независимо от их возраста, в том числе – к несовершеннолетним. Однако прямой нормы, обязывающей законных представителей уплачивать налог за представляемых НК РФ не содержит[7]. В данной публикации приведены примеры судебных актов судов общей юрисдикции, в которых решался вопрос о взыскании налогов с несовершеннолетних детей.

В частности, интересны формулировки Решения СК по административным делам Свердловского областного суда от 20 июля 2016 г. по делу № 33а‑11161/2016 (рассматривалось требование налогового органа о взыскании земельного налога с несовершеннолетнего Ч.А.А.): «Взыскать с Ч.А.А., в лице законных представителей Чигвинцева А.С., Чигвинцевой О.С., в доход бюджета задолженность по земельному налогу за 2013 год в размере 165 002 рубля».

В Постановлении Тринадцатого арбитражного апелляционного суда от 16 февраля 2012 г. № 13АП‑1017/12 сделан следующий вывод: обязанность по совершению от имени несовершеннолетних необходимых юридических действий, в том числе применительно к обязанности по уплате налогов исчисленных в связи с нахождением у несовершеннолетнего в имущества в собственности возложена на родителей.

Еще приведен пример: в Апелляционном определении СК по административным делам Верховного Суда Республики Алтай от 01 сентября 2016 г.

по делу № 33а‑871/2016 указано следующее: по рассмотренному спору, несовершеннолетний Тыщенко Н.Н., как собственник транспортных средств, обязан в силу ГК РФ нести бремя содержания своего имущества, включая участие в уплате налогов в отношении этого имущества, что предполагает обязанность совершения от его имени необходимых юридических действий родителем – Тыщенко Т.М., в том числе применительно к обязанности по уплате транспортного налога. Возложение на Тыщенко Т.М. обязанности по уплате недоимки и пени по транспортному налогу не может быть признано противоречащим действующему законодательству.

Другой пример: Определением Третьего кассационного суда общей юрисдикции от 29 января 2020 г. № 88‑1462/2020 оставлены в силе судебные акты нижестоящих судов, в соответствии с которыми частично удовлетворены требования истца о взыскании с ответчика – бывшего супруга истца задолженности по оплате за жилое помещение и коммунальные услуги, по уплате налога на имущество за детей.

Таким образом, следует признать, что суды общей юрисдикции прямо, либо косвенно, в ряде случаев возлагают обязанности по уплате поимущественных налогов несовершеннолетних детей на их родителей (законных представителей). Иногда этот подход предопределяется правовой позицией, изложенной в Постановлении КС РФ от 13 марта 2008 г. № 5‑П: как участники отношений общей долевой собственности несовершеннолетние дети обязаны в силу ГК РФ нести бремя содержания принадлежащего им имущества (ст. 210), включая участие в уплате налогов в отношении этого имущества (ст. 249), что предполагает обязанность совершения от их имени необходимых юридических действий родителями, в том числе применительно к обязанности по уплате налогов. Однако, в данном акте КС РФ нет прямого указания на то, что налоги, не уплаченные родителями за детей, могут быть взысканы с родителей, хотя на практике зачастую получается именно так.

Определенное нормативное подтверждение обязанности родителей уплачивать налоги за детей следует в т. ч. из ст. 86 «Участие родителей в дополнительных расходах на детей» СК РФ. Возможно, в силу отмеченной «деликатности» рассматриваемой темы, в Постановлении Пленума ВС РФ от 26 декабря 2017 г. № 56 «О применении судами законодательства при рассмотрении дел, связанных со взысканием алиментов» прямого разъяснения относительно того, следует ли при исчислении размера алиментов на детей учитывать их налоговые обязательства, не имеется.

ч. из ст. 86 «Участие родителей в дополнительных расходах на детей» СК РФ. Возможно, в силу отмеченной «деликатности» рассматриваемой темы, в Постановлении Пленума ВС РФ от 26 декабря 2017 г. № 56 «О применении судами законодательства при рассмотрении дел, связанных со взысканием алиментов» прямого разъяснения относительно того, следует ли при исчислении размера алиментов на детей учитывать их налоговые обязательства, не имеется.

Однако, поскольку доступен проект указанного Постановлении Пленума ВС РФ, обсуждавшийся от 19 декабря 2017 г., примечателен его п. 9: «Разрешая вопрос о том, является ли лицо, претендующее на алименты, нуждающимся в помощи, если с наличием этого обстоятельства закон связывает возможность взыскания алиментов (статьи 85 и 87, абзацы второй и четвертый пункта 2 статьи 89, абзацы третий–пятый пункта 1 статьи 90, статьи 93–97 СК РФ), следует выяснить, является ли материальное положение данного лица достаточным для удовлетворения его жизненных потребностей с учетом его возраста, состояния здоровья и иных обстоятельств (приобретение необходимых продуктов питания, одежды, лекарственных препаратов, оплата жилого помещения и коммунальных платежей, уплата налогов и т. п.) (далее – жизненные потребности)»[8]. Соответствующий пункт в итоге принятого Постановлении Пленума ВС РФ – тот же, № 9, но упоминаний о налогах в нем уже нет.

п.) (далее – жизненные потребности)»[8]. Соответствующий пункт в итоге принятого Постановлении Пленума ВС РФ – тот же, № 9, но упоминаний о налогах в нем уже нет.

Таким образом, ВС РФ «передумал» за неделю между заседаниями Пленума и решил не высказываться о том, что уплата налогов (в т.ч. детьми) является жизненной потребностью.

В связи с изложенным, особый интерес представляет Определение КС РФ от 30 июня 2020 г. № 1467‑О, в котором фактически не расценена, как неверная, практика судов общей юрисдикции, в рамках которой с плательщика алиментов взыскиваются денежные средства на оплату коммунальных услуг и уплату налогов за несовершеннолетнего ребенка. Заявитель полагал, что оспаривавшиеся им положения ГК РФ и СК РФ противоречат ст. 17 (ч. 3), 18, 19, 38 (ч. 2) и 55 Конституции РФ, поскольку по смыслу, придаваемому им правоприменительной практикой, они позволяют дополнительно взыскать с плательщика алиментов денежные средства на оплату коммунальных услуг и уплату налогов за несовершеннолетнего ребенка. По мнению Суда, оспоренные нормы ГК РФ и СК РФ направлены на обеспечение баланса интересов несовершеннолетних детей и их родителей. Сами по себе оспариваемые нормы не могут расцениваться как нарушающие конституционные права заявителя, перечисленные в жалобе.

По мнению Суда, оспоренные нормы ГК РФ и СК РФ направлены на обеспечение баланса интересов несовершеннолетних детей и их родителей. Сами по себе оспариваемые нормы не могут расцениваться как нарушающие конституционные права заявителя, перечисленные в жалобе.

Соответственно, КС РФ фактически солидарен с возможностью взыскания с плательщика алиментов денежных средств в уплату налогов за несовершеннолетнего ребенка.

При этом, уже достаточно давно, в силу ч. 2 ст. 32.2 КоАП РФ при отсутствии самостоятельного заработка у несовершеннолетнего административный штраф взыскивается с его родителей или иных законных представителей. Проблем в конституционности данного положения заинтересованные лица и правоприменители, по всей видимости, не усматривают, т.к. соответствующих актов КС РФ не имеется. В Определении КС РФ от 9 февраля 2016 г. № 213‑О указанное положение упомянуто, но никаких сомнений в его конституционности не высказано.

ВЫВОД:

Следует предположить, что рано или поздно перед КС РФ может быть прямо поставлен вопрос о том, должны ли родители (законные представители) уплачивать налоги за детей. Скорее всего, КС РФ, учитывая в т.ч. уже сложившийся объем практики судов общей юрисдикции, ответит на этот вопрос положительно.

Скорее всего, КС РФ, учитывая в т.ч. уже сложившийся объем практики судов общей юрисдикции, ответит на этот вопрос положительно.

[1] Обязаны ли дети платить налог на имущество физических лиц? // URL: https://www.nalog.ru/rn54/news/tax_doc_news/4494544/

[2] ФНС России разъяснила порядок уплаты налогов на недвижимое имущество несовершеннолетних лиц // URL: https://www.nalog.ru/rn77/news/tax_doc_news/7792178/

[3] Взыскание с физического лица недоимки и пени по имущественным налогам // URL: https://www.nalog.ru/rn25/ifns/r25_14/info/10077267/

[4] А. Родионов. Должен ли ребенок платить налог на имущество? // URL: https://rg.ru/2003/12/02/rebenok.html

[5] ВС разъяснил правила взыскания долгов с детей владельцев компаний-банкротов // URL: https://www.vedomosti.ru/economics/news/2019/12/26/819769-vs

[6] Тай Ю.В., Будылин С.Л. Сын за отца отвечает. Субсидиарная ответственность членов семьи директора в банкротстве компании. Комментарий к Определению Судебной коллегии по экономическим спорам ВС РФ от 23.12.2019 № 305‑ЭС19‑13326 // Вестник экономического правосудия Российской Федерации. – 2020. – № 6. – С. 4 – 22.

Комментарий к Определению Судебной коллегии по экономическим спорам ВС РФ от 23.12.2019 № 305‑ЭС19‑13326 // Вестник экономического правосудия Российской Федерации. – 2020. – № 6. – С. 4 – 22.

[7] URL: http://www.garant.ru/consult/nalog/1148731/

[8] Пленум ВС рассказал, когда можно взыскать алименты не по правилам // URL: https://pravo.ru/news/view/146743/

кто и как должен платить, льготы

Начисляются ли налоги на недвижимость на несовершеннолетнего ребенка, кто их оплачивает и кому положены льготы?

Фото: New Africa\shutterstock

По российскому законодательству, собственники жилья облагаются имущественным налогом. Нередко у родителей, которые наделяют своих детей долей в квартире, может возникнуть вопрос: начисляется ли налог ребенку, если он является совладельцем, и кто его оплачивает.

Нередко у родителей, которые наделяют своих детей долей в квартире, может возникнуть вопрос: начисляется ли налог ребенку, если он является совладельцем, и кто его оплачивает.

Юристы рассказали, как регулируется вопрос налогообложения на недвижимость по отношению к несовершеннолетним.

Должны ли дети платить имущественный налог

Налог на квартиру — это налог на имущество физических лиц. Порядок его обложения установлен гл. 32 Налогового кодекса России. Положения о том, что дети — владельцы облагаемого имущества освобождаются от его уплаты, глава не содержит. «В связи с этим дети по налогу на квартиру несут ту же налоговую обязанность, что и взрослые», — пояснил член Ассоциации юристов России Николай Пивоваров.

Ст. 400 НК РФ налогоплательщиками налога на имущество физлиц признаются лица, обладающие правом собственности на имущество независимо от возраста указанных лиц.

Кто платит налог за ребенка

Налоговые инспекции прекрасно понимают, что, по общему правилу, у детей в силу их возраста нет никаких доходов. В то же время прямой нормы, которая обязывала бы родителей платить налоги за их детей, Налоговый кодекс РФ не содержит.

В то же время прямой нормы, которая обязывала бы родителей платить налоги за их детей, Налоговый кодекс РФ не содержит.

Николай Пивоваров, член Ассоциации юристов России:

— Родители и опекуны — это представители детей в силу закона, в том числе и перед налоговыми органами. Поэтому, хотя дети и наделены обязанностью платить налог на квартиру, к ответственности за его неуплату с большой долей вероятности будут привлечены именно их родители или опекуны. За основу взяты положения НК РФ о законном представительстве налогоплательщиков — физических лиц и абз. 4 п. 1 ст. 45 НК РФ, согласно которому налог может быть уплачен иным лицом.

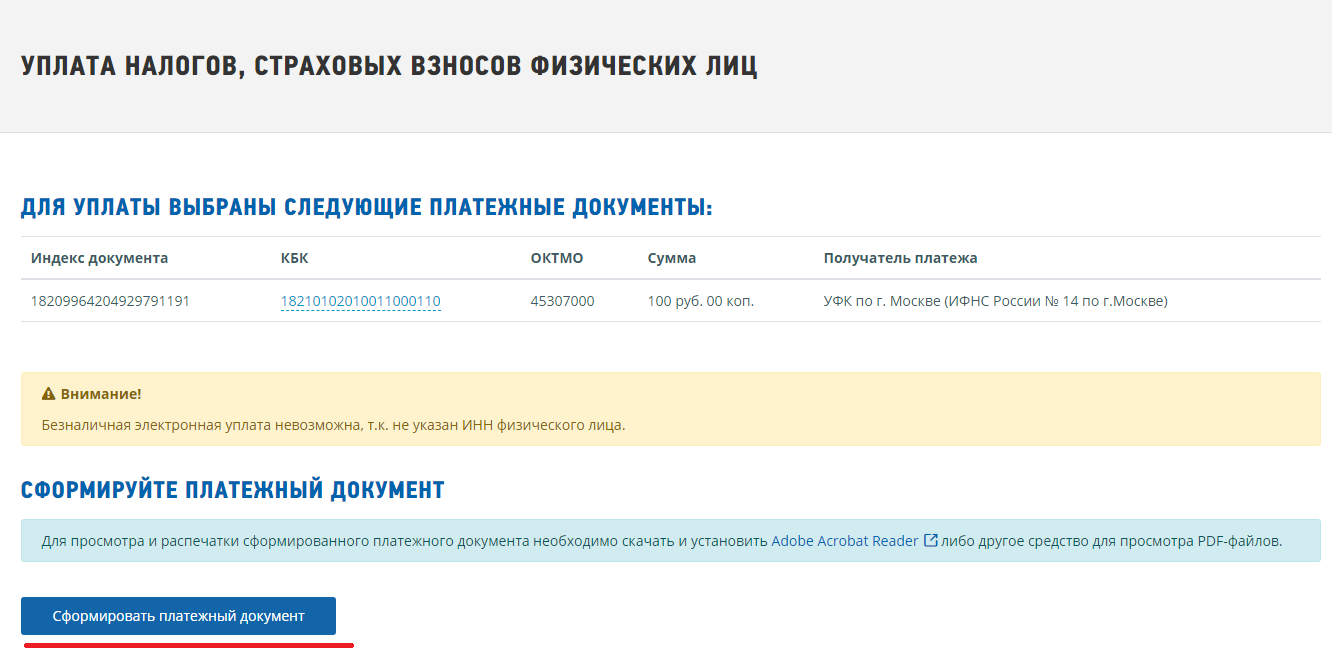

Как оплатить налог за ребенка

При уплате налога за ребенка в назначении платежа нужно указать информацию, за какой объект и за какое лицо перечисляются средства. При возникновении проблем всегда можно написать уточняющее письмо в налоговый орган. Это касается уплаты как родителями, так и опекунами — различий нет, пояснил партнер налоговой практики BMS Law Firm Давид Капианидзе.

Есть ли льготы и на кого они распространяются

Что касается возможных налоговых льгот для детей, то их могут получить дети-инвалиды и дети, получающие пенсии по потере кормильца. Также действующим законодательством установлены льготы для отдельных категорий лиц, таких как многодетные семьи (например, в Москве они могут получить дополнительный вычет — льгота предоставляется из расчета по 5 кв. м на каждого ребенка, зарегистрированного в квартире).

Давид Капианидзе, партнер налоговой практики BMS Law Firm:

— Так как это местный налог, льготы могут устанавливать региональные власти — вплоть до освобождения несовершеннолетних детей от уплаты налогов. Конечно, это открывает возможности для злоупотреблений, например переоформления недвижимости на ребенка.

Читайте также:

Автор

Елена Коннова

Администрация г.Благовещенска — Как должны платить налоги несовершеннолетние налогоплательщики

Как должны платить налоги несовершеннолетние налогоплательщики

Налог на имущество физических лиц начисляется всем собственникам недвижимого имущества независимо от возраста и наличия доходов. Поэтому родителям, опекунам и попечителям несовершеннолетних детей стоит помнить, что их несовершеннолетний ребенок является налогоплательщиком.

Если на гражданина, в т.ч. ребенка, оформлено в собственность какое-либо имущество — жилой дом, квартира, комната, дача, иные строения, или же ребенок имеет доли в праве общей собственности на указанное имущество, то он, соответственно, считается налогоплательщиком (ст. 1, Закона РФ от 09.12.1991 №2003-1). Соответственно на его имя придет налоговое уведомление и квитанции на уплату налоговых платежей.

Положениями действующего законодательства предусмотрено, что несовершеннолетние граждане, как собственники недвижимого имущества должны уплачивать налог на имущество физических лиц в общеустановленном порядке, поскольку льгота в виде неуплаты налога действующим законодательством не предусмотрена (ст.4, Закона РФ от 09.12.1991 №2003-1).

Как будет оплачивать налог несовершеннолетний ребенок?

Именно родители (опекуны, попечители) являются законными представителями несовершеннолетних детей, имеющих в собственности имущество, подлежащее налогообложению (ст.26, ст.27 НК РФ). Поэтому родители осуществляют полномочия по управлению данным имуществом, а так же исполняют обязанности по уплате налогов. Проще говоря, за ребенка налог будет оплачивать родитель, опекун или попечитель.

Налоговая инспекция рекомендует!

Откройте личный кабинет на сайте налоговой службы для себя и своих детей!

«Личный кабинет налогоплательщика для физических лиц» позволяет оперативно решать многие вопросы без посещения налоговой инспекции лично, прост и удобен в пользовании, доступен для каждого пользователя компьютера, который имеет выход в Интернет. Личный кабинет требует обязательной регистрации и однократного посещения налоговой инспекции для получения пароля. Тем не менее, единожды зарегистрировавшись в сервисе, Вы сможете многие годы своевременно узнавать о начисленных налогах и уплачивать их. Родители несовершеннолетних детей, которые уже являются юными налогоплательщиками, могут зарегистрировать «Личный кабинет налогоплательщика для физических лиц», как для себя, так и для ребенка. Это позволит контролировать налоговые обязательства и оплачивать налоги с помощью компьютера, подключенного к интернету. Для подключения к сервису необходимо посетить любую налоговую инспекцию, предъявив инспектору свой паспорт и свидетельство о рождении ребенка.

Калифорнийского налога на недвижимость внесены изменения в исключение родителей и детей | Sheppard Mullin Richter & Hampton LLP

Недавно принятое Предложение 19 серьезно ограничит возможность передачи недвижимости в Калифорнии ребенку, не вызывая переоценки и повышения налогов на собственность. Новый закон вступает в силу 16 февраля 2021 года, поэтому, если вы хотите и можете предпринять шаги для сохранения этого преимущества, важно действовать немедленно.

Поскольку недвижимость в Калифорнии не подвергается переоценке, кроме как при смене владельца, многие объекты недвижимости в Калифорнии оцениваются для целей налога на имущество по стоимости, намного ниже их фактической рыночной стоимости.Текущий закон предусматривает два способа, с помощью которых родитель может передать недвижимость ребенку, не вызывая переоценки, которая приведет к увеличению налогов на имущество на переданное имущество. (Ребенок также может передать собственность родителю, используя эти исключения.)

- Родитель может передать свое основное место жительства ребенку или детям без переоценки. Нет ограничений на стоимость дома, который может быть передан. Дети могут жить в доме, использовать его как дом для отдыха или сдавать в аренду.

- Родитель может передать ребенку или детям недвижимое имущество в Калифорнии на сумму до 1 000 000 долларов, кроме основного места жительства, без переоценки. Если оценочная стоимость (не рыночная стоимость) собственности составляет 1 000 000 долларов или меньше, переоценка не будет производиться при передаче имущества детям. Если оценочная стоимость имущества превышает 1 000 000 долларов, первые 1 000 000 долларов оценочной стоимости могут быть переданы без изменений, и только баланс будет переоценен.Например, если недвижимость в настоящее время оценивается в 1 500 000 долларов и стоит 6 000 000 долларов, 2/3 оценочной стоимости (1 000 000 долларов США / 1 500 000 долларов США) будут сохранены, а 1/3 собственности будет переоценена до 2 000 000 долларов США (1/3 x 6 000 000 долларов США). ). Новая оценочная стоимость детей для целей налогообложения имущества будет составлять 3 000 000 долларов, а не 6 000 000 долларов.

Когда Предложение 19 вступит в силу, к передаче основного места жительства родителя будут применяться два новых ограничения.

- Исключение родитель-ребенок может использоваться только в том случае, если ребенок-получатель также использует дом в качестве основного места жительства ребенка и подает заявление на освобождение домовладельца от права собственности.Исключение родитель-ребенок будет недоступно, если дом используется в качестве дома для отдыха или сдается в аренду детьми. Если дом передается более чем одному ребенку, все они должны будут жить вместе в доме в качестве основного.

- Родитель может защитить от переоценки только 1 000 000 долларов увеличенной стоимости. Любая сумма выше, которая будет добавлена к начисленному налогу на недвижимость.Например, если основное место жительства в настоящее время оценивается в 500 000 долларов США, но стоит 1 500 000 долларов США, ребенок, получающий дом и использующий его в качестве основного места жительства ребенка, сохранит ту же оценочную стоимость налога на имущество. 500000 долларов.Но если дом стоит 3 000 000 долларов, а не всего 1 500 000 долларов, 2 500 000 долларов в качестве вознаграждения приведут к добавленной оценке в 1 500 000 долларов; новая оценочная стоимость налога на имущество ребенка будет составлять 2 000 000 долларов (500 000 долларов по текущему налогу на имущество + 1 500 000 долларов «избыточного» повышения). Это новое ограничение также распространяется на семейную ферму.

Предложение 19 полностью исключает вторую текущую альтернативу. После 15 февраля 2021 г. исключение родителей и детей при передаче недвижимого имущества в Калифорнии, кроме основного места жительства родителей и семейной фермы, больше не будет.

Эти новые правила будут применяться к любой передаче недвижимости в Калифорнии после 15 февраля 2021 года, будь то пожизненный дар или передача в случае смерти. Они также будут применяться к любому безотзывному доверительному фонду (например, к квалифицированному доверительному фонду личного проживания или доверительному фонду, созданному в вашу пользу умершим супругом), который владеет недвижимостью в Калифорнии и перейдет к вашим детям из этого доверительного фонда в будущем. Поэтому, если для вас важно сохранить текущую низкую оценочную стоимость и низкие налоги на имущество для ваших детей при передаче им недвижимости, вам следует подумать, хотите ли вы передать собственность сейчас, чтобы воспользоваться текущим исключением родителей и детей. .Любая текущая передача будет включать множество факторов, помимо налогов на недвижимость, и вам следует как можно скорее проконсультироваться со своим юристом по планированию недвижимости, чтобы обсудить, какие варианты могут быть вам доступны.

Исключений из повторной оценки Часто задаваемые вопросы (FAQ)

Предложения 58/193

[Переводы между родителем и ребенком; Дедушка, бабушка и внук]

Важное примечание: Предложение 19 отменило исключения бывших родителей-детей и дедушек и дедушек-внуков, которые были добавлены в предложениях 58 (1986) и 193 (1996).Эти исключения, описанные ниже, теперь не действуют с 16 февраля 2021 года и действуют только в отношении передачи родитель-ребенок или дедушка-дедушка-внук, которая произошла 15 февраля 2021 года или ранее. Пожалуйста, посетите веб-страницу Предложения 19 для получения информации о новом действующем родителе: исключения для детей и дедушек, дедушек и внуков.

Открыть все Закрыть всеПредложение 58, вступившее в силу 6 ноября 1986 г., представляет собой поправку к конституции, одобренную избирателями Калифорнии, которая исключает передачу недвижимого имущества между родителями и детьми при переоценке.Предложение 58 кодифицировано разделом 63.1 Налогового и налогового кодекса.

Предложение 193, вступившее в силу 27 марта 1996 г., представляет собой поправку к конституции, одобренную избирателями Калифорнии, которая исключает из переоценки передачу недвижимости от бабушек и дедушек к внукам, при условии, что все родители внуков, которые квалифицируются как дети бабушек и дедушек, умерли. на дату передачи. Предложение 193 также кодифицировано разделом 63.1 Налогового и налогового кодекса.

В штате Калифорния недвижимость переоценивается по рыночной стоимости, если она продается или передается, и в результате налоги на недвижимость иногда могут резко возрасти. Однако, если продажа или передача осуществляется между родителями и их детьми или от бабушек и дедушек к их внукам, при определенных обстоятельствах, собственность будет переоценена , а не при соблюдении определенных условий и своевременной подачи соответствующего заявления.

Эти предложения позволяют новым владельцам собственности избежать увеличения налога на недвижимость при приобретении собственности у своих родителей или детей или у бабушек и дедушек.Налоги нового владельца рассчитываются на основе установленной факторизованной стоимости базового года в соответствии с Предложением 13 вместо текущей рыночной стоимости на момент приобретения недвижимости.

- Передача основного жилья (без ограничения стоимости)

- Передача первой недвижимости стоимостью 1 миллион долларов, кроме основного жилья. Исключение в размере 1 миллиона долларов применяется отдельно к каждому правомочному плательщику.

- Передачи могут быть результатом продажи, подарка или наследования.Перевод через траст также имеет право на это исключение. Для целей налога на имущество мы проверяем доверие к нынешнему бенефициарному владельцу. Когда нынешнее бенефициарное право собственности переходит от родителя к ребенку, это изменение права собственности, имеющее право на исключение родитель-ребенок.

Стоимость по предложению 13 (факторизованная стоимость за базовый год) непосредственно перед датой передачи. Обычно это налогооблагаемая стоимость в ведомости оценки. Если собственность находится в соответствии с контрактом по закону Вильямсона (открытое пространство) или закону Миллса (историческая собственность), то учитывается факторизованная стоимость базового года, а не ограниченная стоимость.

Нет. В случаях, когда переданная недвижимость оценивалась по ее текущей рыночной стоимости в соответствии с Предложением 8 на момент передачи (то есть ее рыночная стоимость упала ниже первоначальной факторизованной стоимости передающей собственности в соответствии с Предложением 13 за базовый год), это может быть выгодно для новый владелец , а не , будет требовать освобождения и вместо этого принять новую переоценку по Предложению 13 за базовый год. Таким образом, в данном случае переоценка может привести к снижению налогов на имущество с течением времени за счет фиксации более низкой рыночной стоимости в качестве стоимости недвижимости за новый базовый год на дату передачи.

В противном случае более высокая первоначальная стоимость базового года по Предложению 13, установленная в рамках права собственности передающей стороны, когда-нибудь будет восстановлена по мере улучшения рыночных условий с течением времени и на более высоком уровне, чем если бы недвижимость получила новую стоимость базового года по Предложению 13 по состоянию на дата передачи имущества.

В любом случае вы можете проконсультироваться со специалистом по недвижимости или планированием недвижимости, прежде чем требовать этого исключения.

«Дочерний» для целей Предложения 58 включает:

- Любой ребенок, рожденный от одного из родителей.

- Любой пасынок, пока существуют отношения отчима и пасынка.

- Любой зять или невестка родителей.

- Любой усыновленный ребенок, усыновленный до 18 лет.

Супруги детей, имеющих право на получение пособия, также имеют право на развод или, в случае расторжения брака, до повторного брака пережившего супруга, отчима или свекрови.

Лицо, усыновленное после достижения 18-летнего возраста, не считается «ребенком» в целях исключения родителей и детей.

Подходящим «внуком» для целей Предложения 193 является любой ребенок родителя (ей), который квалифицируется как ребенок (дети) бабушки и дедушки на дату передачи.

Да. Развод вашей дочери прекратил отношения между вами и вашим зятем. Поскольку ваш бывший зять не считается вашим ребенком для целей этого исключения, ваши внуки имеют право передавать вашу собственность.

№Ваш зять по-прежнему будет считаться вашим «ребенком» до тех пор, пока он не вступит в повторный брак, в результате чего ваши внуки не будут допущены к получению права на передачу.

Да, при условии соблюдения других условий и подачи надлежащей претензии. Для переводов, происходящих 1 января 2006 г. или после этой даты, нет необходимости, чтобы зять или невестка, являющиеся приемным родителем внука, умерли, чтобы внук мог иметь право на передачу.

№Несмотря на то, что отказ от ответственности означает, что лицо, подавшее заявление об отказе от ответственности, считается умершим, это не означает, что это лицо умерло, как того требует Конституция Калифорнии.

Имущество, переданное первым, по которому был подан иск, будет исключено. После этого другие объекты недвижимости также могут получить исключение, если совокупная факторизованная стоимость исключенных объектов за базовый год не превысила 1 миллион долларов для каждого лица, передающего право собственности.

Управление трастом регулируется трастовым инструментом.Если доверительный управляющий имеет право распределять на непропорциональной основе, это означает, что доверительный управляющий может распределить определенные активы между отдельными бенефициарами. Если один ребенок получает недвижимость, а другие дети — другие активы, тогда один ребенок может получить исключение «родитель-ребенок» до тех пор, пока стоимость недвижимости не превышает долю этого ребенка во всем имуществе. Если стоимость недвижимости превышает долю этой дочерней собственности в имуществе, считается, что излишек принадлежит брату или сестре и, таким образом, подлежит переоценке как передача от одного брата к другому.

Дополнительную информацию о доверительном управлении и распределении завещаний см. В письме к оценщикам № 91/08.

Сертификат доверия не является достаточным доказательством для определения права на исключение родителей и детей, если он не идентифицирует бенефициаров или их интересы в собственности, находящейся в доверительном управлении. Оценщик может потребовать от истца для исключения либо представить трастовый документ, либо копии частей инструмента, которые идентифицируют бенефициаров и их интересы, перечисляют полномочия доверительного управляющего и устанавливают другие соответствующие условия, касающиеся распоряжения трастовой собственностью. и активы, как условие обработки и предоставления исключения.

Нет. Передача недвижимого имущества должна осуществляться между правомочными родителями и детьми или бабушками и дедушками внукам, а не юридическим лицам.

Общество с ограниченной ответственностью считается юридическим лицом, так же как товарищества и корпорации. Передача недвижимого имущества должна осуществляться правомочными бабушкой и дедушкой правомочным внукам / внукам. Юридическое лицо, даже если оно полностью принадлежит внукам, не является правомочным получателем.

Нет. Передача доли партнерства не является передачей недвижимого имущества и не подлежит исключению родителей и детей.

Нет. Вы должны выбрать, для какого исключения вы хотите применить значение базового года. Если вы продаете недвижимость своему ребенку и решите перенести стоимость за базовый год с использованием исключения родитель-ребенок, тогда стоимость базового года больше не будет вашей для передачи в собственность, заменяющую.

№Лимит в 1 миллион долларов применяется только в том случае, если недвижимость не имела права на освобождение домовладельцев или ветеранов-инвалидов до передачи. Если у вас не было льготы для домовладельцев или ветеранов-инвалидов в вашем основном месте жительства до передачи родитель-ребенок, то вам, возможно, придется предоставить оценщику доказательства того, что это имущество было вашим основным местом жительства. Доказательства включают регистрацию избирателей, регистрацию транспортного средства, банковские счета или налоговые декларации.

Для переводов между родителями и детьми (Предложение 58):

Заявление об исключении повторной оценки для передачи между родителем и ребенком, Форма BOE-58-AH

Для переводов от бабушек и дедушек к внукам (Предложение 193):

Заявление об исключении переоценки для передачи между дедушкой и бабушкой и внуком, Форма BOE-58-G

Копии этих форм доступны в офисе вашего эксперта или вы можете проверить их на веб-сайте вашего округа, поскольку некоторые из них предоставляют загружаемые формы.В большинстве округов есть веб-сайты.

Несмотря на то, что формы BOE разработаны и утверждены штатом, формы BOE администрируются округом и НЕ доступны на этом веб-сайте.

Как правило, чтобы получить помощь задним числом до даты передачи, требование должно быть подано в офис окружного асессора по номеру не ранее следующего номера :

- В течение трех лет с момента передачи

- До передачи третьему лицу

Если уведомление о дополнительной оценке или побеге отправлено по почте после истечения крайнего срока для любого из этих периодов , то у получателя есть дополнительные шесть месяцев с даты уведомления для подачи иска.Например, если налогоплательщик получил Уведомление о дополнительной оценке для передачи родитель-ребенок от 1 января 2003 г., а затем получил Уведомление о предлагаемой оценке побега от 1 апреля 2006 г., у налогоплательщика будет шесть месяцев от 1 апреля 2006 г. подать иск оценщику.

Начиная с 1 января 1998 г., если получатель не передал собственность третьей стороне, заявки могут быть поданы в любое время после трехлетнего срока; однако заявления, поданные через три года, вступят в силу только на дату удержания в том году оценки, в котором они были поданы, и не будут иметь обратной силы для даты передачи.Следовательно, зачисленная стоимость первого года будет стоимостью базового года на год передачи с учетом инфляции плюс любая дополнительная стоимость, которая была зачислена из-за нового строительства.

Если у вас все еще есть вопросы по Предложениям 58/193, вы можете найти ответы в письме для оценщиков № 2008/018 или позвонить в отдел услуг по оценке по телефону 916-274-3350.

Да, Совет по уравниванию ведет базу данных по всему штату для отслеживания исключения на сумму 1 миллион долларов.Однако информация в базе доступна только по письменному запросу. По телефону информация не предоставляется. Если вы хотите узнать, сколько вы израсходовали, отправьте факс в Отдел оцениваемой недвижимости округа по телефону 1-916-285-0134. Пожалуйста, включите: (1) заявление о том, что вы хотите знать, какую часть исключения родителей и детей вы использовали, (2) ваше имя, (3) ваш номер социального страхования и (4) номер обратного факса или адрес. Если у вас нет доступа к факсимильному аппарату, отправьте запрос по следующему адресу:

Государственный совет по уравниванию

Отдел оцениваемой недвижимости округа, MIC: 64

П.О. Box 942879

Сакраменто, Калифорния 94279-0064

Поданные иски об исключении родителей и детей не являются общедоступными документами и не подлежат общественной проверке. Поскольку общегосударственная база данных Совета по уравнениям составлена на основе информации о претензиях, эта база данных также является конфиденциальной.

Если вы являетесь попечителем траста своих родителей, исполнителем или управляющим имуществом своих родителей или принимающей стороной в сделке с недвижимостью с вашими родителями, то вы можете запросить информацию об использовании ими исключения.Раздел 63.1 (i) Кодекса доходов и налогообложения предусматривает, что информация об исключении родителей и детей доступна передающей стороне или его / ее супруге, законному представителю передающей стороны, доверительному управляющему доверительного управления передающей стороны или исполнителю или администратору имущества передающей стороны. . Кроме того, информация доступна правопреемнику или его / ее супруге, законному представителю правопреемника, доверительному управляющему траста цессионария или исполнителю или управляющему имуществом цессионария.Ребенок в силу того, что он ребенок, не имеет права получать информацию о своих родителях, если только они не выполняют одну из вышеупомянутых ролей.

Как законный представитель вашего клиента вы можете запросить его информацию без его письменного разрешения. Пожалуйста, отправьте факс на своем бланке в Отдел оцениваемой недвижимости округа по телефону 1-916-285-0134, который включает: (1) заявление, объясняющее ваши отношения с клиентом, (2) имя вашего клиента, (3) социальную информацию вашего клиента. номер безопасности и (4) номер обратного факса, если у вашего офиса несколько адресов.Если вы представляете ребенка умерших родителей, и ребенку необходимо знать, сколько родители потратили на управление своим имуществом, включите дополнительное заявление, в котором объясняется роль ребенка в их имуществе, а также имена родителей и номера социального страхования. .

Поскольку вы не являетесь законным представителем, у вас нет полномочий запрашивать их информацию без их письменного разрешения. Отправьте факс в Отдел оцениваемой недвижимости округа по номеру 1-916-285-0134, который включает: (1) письменное разрешение, подписанное вашим клиентом, в котором говорится, что мы можем предоставить вам его информацию, (2) имя вашего клиента, (3) ) номер социального страхования вашего клиента и (4) номер обратного факса, если у вашего офиса несколько адресов.

Как передать ваш дом детям без налогов

Предоставление дома детям может иметь налоговые последствия, но есть способы сделать это без уплаты налогов. Лучший метод использования будет зависеть от ваших индивидуальных обстоятельств и потребностей.

Оставить дом по своему желанию

Самый простой способ отдать свой дом детям — это оставить его им по своему желанию. Пока общая сумма вашего имущества не превышает 11 долларов.7 миллионов (в 2021 году), ваше имущество не будет платить налоги на наследство. Кроме того, когда ваши дети наследуют собственность, это уменьшает сумму налога на прирост капитала, который им придется платить, если они продадут собственность. Налоги на прирост капитала — это налоги, уплачиваемые с разницы между «базой» собственности и ее продажной ценой. Если дети наследуют собственность, налоговая база собственности «увеличена», что означает, что в основе будет лежать стоимость имущества на момент смерти, а не первоначальная стоимость имущества.

У этого плана есть некоторые недостатки. В некоторых штатах освобождение от налога на наследство меньше, чем освобождение от федерального налога, поэтому оставление собственности в вашем имении может привести к тому, что ваше имущество будет платить налоги штата. Кроме того, если вам понадобится Medicaid в любое время до вашей смерти, Medicaid может наложить арест на имущество, и его, возможно, придется продать после вашей смерти для выплаты Medicaid.

Подарите дом

Когда вы дарите кому-либо, кроме супруга (-и), имущество стоимостью более 15 000 долларов (30 000 долларов на пару) в течение одного года, вы должны заполнить налоговую форму на дарение.Но вы можете подарить в общей сложности 11,7 миллиона долларов (в 2021 году) в течение всей жизни, не облагаясь налогом на дарение. Если ваша резиденция стоит менее 11,7 миллиона долларов и вы отдаете ее своим детям, вам, вероятно, не придется платить налоги на дарение, но вам все равно придется подавать налоговую форму на дарение.

Обратной стороной дарения собственности является то, что это может иметь последствия для налогов на прирост капитала для ваших детей. Если ваши дети планируют продать дом, они, скорее всего, столкнутся с высокими налогами на прирост капитала. Когда собственность передается в дар, она не получает повышения в основе, как когда она передается по наследству.Когда вы отдаете свою собственность, налоговая база (или первоначальная стоимость) собственности для дарителя становится налоговой базой для получателя.

Кроме того, дарение дома вашим детям может иметь последствия, если вы подадите заявку на участие в программе Medicaid в течение пяти лет после подарка. Согласно федеральному закону о программе Medicaid, если вы переводите активы в течение пяти лет до подачи заявления на участие в программе Medicaid, вы лишаетесь права на участие в программе Medicaid в течение определенного периода времени (так называемого штрафа за передачу), в зависимости от стоимости активов.

Продам дом

Вы также можете продать свой дом своим детям. Если вы продаете дом по цене ниже справедливой рыночной, разница в цене между полной рыночной стоимостью и продажной ценой будет считаться подарком. Как обсуждалось выше, вы можете использовать ежегодное освобождение от налога на дарение в размере 15000 долларов США, а также пожизненное освобождение от налога на дарение в размере 11,7 млн долларов США (в 2021 году) для этого подарка. К этому подарку применимы те же проблемы с подарками, которые обсуждались выше.

Другой вариант — продать дом по полной рыночной стоимости, но при этом оставить отметку о собственности.Примечание должно быть в письменной форме и включать проценты. Затем вы можете использовать ежегодное исключение из налога на дарение в размере 15 000 долларов США, чтобы ежегодно дарить своему ребенку 15 000 долларов США для оплаты векселя. Это может быть сложно, и вам следует проконсультироваться со своим адвокатом, чтобы убедиться, что это не вызовет налоговых проблем.

Передача дома в траст

Другой способ передачи собственности — передача в траст. Если вы поместите его в безотзывный траст, в котором ваши дети указаны в качестве бенефициаров, он больше не будет частью вашего имущества после вашей смерти, поэтому ваше имущество не будет платить налоги на наследство при передаче.Дом также не подлежит возмещению по программе Medicaid.

Обратной стороной является то, что после того, как дом перешел в безотзывный траст, его нельзя снова вывести. Хотя он может быть продан, выручка должна оставаться в трасте. Как и в случае с подарком, если вы подаете заявку на участие в программе Medicaid в течение пяти лет после передачи дома, на вас может быть наложен штрафной период Medicaid.

Выбор наилучшего способа передачи собственности вашим детям будет зависеть от ваших индивидуальных обстоятельств.Поговорите со своим старшим адвокатом, чтобы решить, какой метод лучше всего подойдет вашей семье.

Последнее изменение: 29.01.2021

РЕКЛАМНОЕ ОБЪЯВЛЕНИЕ

Перемещение родителей и детей Предложение 58 (Раздел 63.1 R&T)

Доводим до вашего сведения, что 3 ноября 2020 года избиратели одобрили Предложение 19 (Закон о защите дома для пожилых людей, инвалидов, семей и жертв лесных пожаров или стихийных бедствий), которое вносит радикальные изменения в способность владельца собственности передавать свою оценочную стоимость по Предложению 13. .Это также может изменить процесс подачи заявки на исключения.

Информация ниже описывает, как будут обрабатываться переводы, совершенные до 15 февраля 2021 года. После 15 февраля 2021 года переводы будут обрабатываться в соответствии с Предложением 19.

Самая свежая информация о реализации предложения 19 доступна по адресу Proposition 19

Передача недвижимого имущества между родителями и детьми может быть исключена из переоценки для целей налога на имущество.Вы должны подать заявление, чтобы определить ваше право на участие.

Основы

- Недвижимость, переданная от родителей к ребенку (детям) или от ребенка (детей) к родителю (ям), может быть исключена из переоценки.

- На установленную налогооблагаемую стоимость Позиции 13 перевод не влияет

- Исключение не происходит автоматически; должна быть своевременно подана претензия в офис оценщика

- Налоги нового владельца рассчитываются по установленной проп.13 факторинговая стоимость вместо текущей рыночной стоимости при приобретении недвижимости.

- Лимит в 1 миллион долларов (налогооблагаемая стоимость) на передачу негосударственной резиденции

- Отсутствие ограничения в долларах по основному месту жительства первоначального владельца

- Переводы между юридическими лицами (например, корпорациями, товариществами), принадлежащими родителям или детям, не соответствуют требованиям

Передачи родитель-ребенок в соответствии с Предложением 58 включают все виды передачи правового титула от родителей к детям или от детей к родителям.Передача должна произойти 6 ноября 1986 г. или позже даты вступления в силу Предложения. Они могут быть в форме документа (зарегистрированного после 6 ноября 1986 г.), наследства от лица, скончавшегося после 6 ноября 1986 г., постановления суда, датированного этой датой или позднее, и т. Д.

Кроме того, это Предложение включает все типы недвижимого имущества, принадлежащего передающей стороне, включая всю стоимость его / ее основного места жительства и первый миллион долларов (1 миллион долларов) зарегистрированной стоимости всех других типов собственности. .Оба родителя могут объединить свои исключения для ограничения в 2 миллиона долларов.

Раздел 63.1 Кодекса доходов и налогообложения штата Калифорния

Определения и терминология, относящиеся к предложению 58

Дети: К детям относятся: сыновья и дочери, зятья и невестки, пасынки и дети, усыновленные до 18 лет.

Подарок / Покупка: Передачи, такие как подарок или покупка между родителями и детьми, исключаются с заполненным реквизитом.58 форма.

Основное место жительства: Предложение 58 не требует, чтобы родитель или ребенок использовали переданную собственность в качестве основного места жительства. Кроме того, лимит в 1 миллион долларов не применяется к основному месту жительства передающей стороны.

Исключение в размере 1 миллиона долларов: Исключение в размере 1 миллиона долларов для другой собственности применяется к каждому лицу, передающему собственность. Таким образом, один родитель может передать 1 миллион долларов другой собственности, а другой родитель может также передать 1 миллион долларов другой собственности, что в совокупности составляет 2 миллиона долларов.Эти переводы будут координироваться по всему штату в рамках лимита в миллион долларов.

Юридические лица: переводы напрямую между юридическими лицами, принадлежащими родителям и детям, не имеют права на льготы по этой мере.

Трасты: перевод в траст или из траста рассматривается так же, как перевод в траст или от траста лично, при условии, что траст можно отозвать.

Дата смерти умершего: датой любой передачи между родителями и их детьми в соответствии с завещанием или наследованием по завещанию является дата смерти умершего, которая должна быть после 6 ноября 1986 года.

Определение «Третья сторона»: Третья сторона — это любое физическое или юридическое лицо, которое не является правопреемником или передающей стороной при передаче между родителями и детьми.

«Передача недвижимого имущества« третьей стороне »: для подачи предложений передача недвижимого имущества третьей стороне происходит, когда вся полученная недвижимость передается кому-либо, кроме первоначального правопреемника или правопреемника. Следовательно, передача может иметь право на исключение, когда частичная доля в полученном имуществе передается третьей стороне до подачи заявки.

Требования к подаче:

Действующее законодательство требует, чтобы форма претензии была подана в течение трех (3) лет после даты передачи недвижимости или до передачи недвижимости третьей стороне, в зависимости от того, что наступит раньше. Однако, даже если претензия не подана в течение этого периода подачи, претензия считается своевременной, если она подана в любое время до или в течение шести (6) месяцев после даты отправки по почте Уведомления о дополнительной оценке или Уведомления о предлагаемой оценке побега. , в зависимости от того, что будет позже.Например, если налогоплательщик получил Уведомление о дополнительной оценке для передачи родитель-ребенок от 1 января 1994 г., а затем получил Уведомление о предлагаемой оценке для побега от 1 апреля 1994 г., у налогоплательщика будет шесть (6) месяцев с 1 апреля. , 1994, чтобы подать иск оценщику.

Вы можете скачать форму здесь:

Поправка 1997 г. к требованиям к подаче заявок

Начиная с 1 января 1998 г., как правило, за исключением случаев, когда собственность уже передана третьей стороне, заявка по Предложению 58 будет разрешена в любое время, когда претензия подана после завершения вышеуказанных периодов подачи.(Исключением из этого правила являются случаи, когда подача заявки по Предложению 58 приводит к побегу или дополнительной оценке и произошла передача третьей стороной.)

Однако, согласно этим положениям, первый год судебной защиты начинается с года подачи иска; возврат средств за предыдущие годы не производится. Следовательно, зачисленная стоимость первого года будет стоимостью базового года на год передачи с учетом инфляции плюс любая дополнительная стоимость, которая была зачислена из-за последующих переводов или нового строительства.

Для получения дополнительных разъяснений относительно требований к подаче документов от Совета по выравниванию, см. Письмо к экспертам № 2013/30.

СОВЕТЫ ПО ЗАПОЛНЕНИЮ ФОРМЫ ПРЕТЕНЗИИ PROP 58 (BOE-58-AH)

Раздел A — Объект

- Номер посылки оценщика и номер документа регистратора можно узнать из сопроводительного письма, отправленного вместе с этой формой. В переводах, произошедших в результате смерти, в сопроводительном письме может быть указан псевдо-номер. Например. P0001234.Запишите этот номер как номер документа.

- Вопросы в последней строке относятся только к передачам, связанным со смертью бывшего владельца. Если это не подходит, оставьте поле пустым.

Раздел B — Передающая сторона

(На обратной стороне есть место для других имен.)

- Передающая сторона — это лицо, представляющее интересы ребенка или родителя, продавец, лицо, предоставляющее право, лицо, лишенное права собственности, ИЛИ умершее лицо в передачах, возникших в результате смерти.

- Все вопросы в этом разделе адресованы передающей стороне.

- Вопрос № 2 — Требуется номер социального страхования передающей стороны.

- Вопрос № 4 спрашивает, жил ли передающий в собственности (или все еще живет). Кроме того, если вам известно об освобождении от уплаты налога в отношении этого объекта размещения, пожалуйста, отметьте соответствующую строку.

- Вопрос № 5 спрашивает, передает ли передающая сторона собственность, в которой они не проживают. Если ответ положительный и передающая сторона уже осуществила передачу родительского / дочернего имущества ранее, приложите список адресов всех предыдущих передач.

- Вопрос № 6 спрашивает, передает ли цедент только часть своей доли. Если да, укажите передаваемый процент.

- Вопрос №7 спрашивает, был ли передающий арендатор совместно с кем-то другим. Если вы не знаете, оставьте поле пустым.

- Вопрос № 8 — Если это имущество находится / находилось в трасте, укажите бенефициаров траста.

- До двух плательщиков могут поставить подпись внизу на первой странице. Пожалуйста, укажите дату подписания, почтовый адрес и номер телефона.

ВСЕ ПЕРЕДАТЧИКИ ИЛИ ИХ ЮРИДИЧЕСКИЕ ПРЕДСТАВИТЕЛИ ДОЛЖНЫ ПОДПИСАТЬ ПРЕТЕНЗИОННУЮ ФОРМУ

Раздел C — Получатель (и)

(Внизу есть место для других имен.)

- Получатель (и) — это лицо, получающее проценты от плательщика.

- Вопрос 1 — Введите имена получателей. Вы можете указать до двух имен в этой строке. Один получатель должен подписать свидетельство под вопросом 3.

- Вопрос 2 — Укажите отношения к передающей стороне.(сын, дочь, мать, отец, пасынок, падчерица, мачеха, отчим)

Прочтите дополнительные вопросы для № 2. Если какая-либо из перечисленных ситуаций применима к этому переводу, пожалуйста, отметьте

соответствующее поле. Если нет, оставьте поле пустым.

Пожалуйста, укажите дату подписания, почтовый адрес и номер телефона в дневное время.

ТОЛЬКО ОДИН ПЕРЕДАЧИ ИЛИ ИХ ЮРИДИЧЕСКИЙ ПРЕДСТАВИТЕЛЬ ДОЛЖЕН ПОДПИСАТЬ ФОРМУ ПРЕТЕНЗИИ.

Ссылки по теме

Исключение переоценки для передачи от родителя к ребенку

ПРЕДУПРЕЖДЕНИЕ: в ноябре 2020 года избиратели Калифорнии приняли Предложение 19, которое вносит изменения в льготы по налогу на имущество для семей (вступает в силу с 16 февраля 2021 года).Пожалуйста, посетите страницу ресурсов Предложения 19 для получения дополнительной информации.

В штате Калифорния недвижимость переоценивается по рыночной стоимости, если она продается или передается, и в результате налоги на недвижимость иногда могут резко возрасти. Однако, если продажа или передача осуществляется между родителями и их детьми, при определенных обстоятельствах, собственность будет переоценена , а не , если будут выполнены определенные условия и своевременно подана соответствующая заявка.

Предложение 58 позволяет новым владельцам собственности избежать увеличения налога на недвижимость при приобретении собственности у своих родителей или детей.Налоги нового владельца рассчитываются на основе установленной факторизованной стоимости базового года в соответствии с Предложением 13 вместо текущей рыночной стоимости на момент приобретения недвижимости. Узнайте больше, прочитав наш информационный бюллетень здесь.

Предложение 58, вступившее в силу 6 ноября 1986 г., представляет собой поправку к конституции, одобренную избирателями Калифорнии, которая исключает передачу недвижимого имущества между родителями и детьми при переоценке. Предложение 58 кодифицировано разделом 63.1 Налогового и налогового кодекса.

Передачи недвижимого имущества, исключенные из переоценки согласно Предложению 58:

- Передача основного места жительства (без ограничения стоимости).

- Передача первой недвижимости стоимостью 1 миллион долларов, кроме основного жилья. Исключение в размере 1 миллиона долларов применяется отдельно к каждому правомочному плательщику. 1 миллион долларов — это факторизованная стоимость за базовый год, а не справедливая рыночная стоимость.

Определение и терминология, относящаяся к Предложению 58:

Ребенок: К детям относятся: сыновья и дочери, зятья и невестки, пасынки и дети, усыновленные до 18 лет.

Подарок / Покупка: Передачи, такие как подарок или покупка между родителями и детьми, исключаются с заполненным реквизитом.58 форма.

Основное место жительства: Предложение 58 не требует, чтобы родитель или ребенок использовали переданную собственность в качестве своего основного места жительства. Кроме того, лимит в 1 миллион долларов не применяется к основному месту жительства передающей стороны.

1 миллион долларов Исключение: Исключение в размере 1 миллиона долларов для другой собственности применяется к каждому лицу, передающему собственность. Таким образом, один родитель может передать 1 миллион долларов другой собственности, а другой родитель может также передать 1 миллион долларов другой собственности, что в совокупности составляет 2 миллиона долларов.Эти переводы координируются на уровне штата в рамках лимита в миллион долларов.

Юридические лица: Переводы напрямую между юридическими лицами, принадлежащими родителям и детям, не имеют права на льготы по этой мере.

Трасты: Передача в траст или из траста рассматривается как передача трасту лично или из траста при условии, что траст может быть отозван.

Дата смерти умершего: Датой любой передачи между родителями и их детьми в соответствии с завещанием или наследованием по завещанию является дата смерти умершего, которая должна наступить после 6 ноября 1986 г. (дата вступления в силу предложения 58).

Третья сторона: Третья сторона — это любое физическое или юридическое лицо, которое не является правопреемником или правопреемником при передаче прав между родителями и детьми.

Передача недвижимого имущества «третьей стороне»: Для подачи заявок передача недвижимого имущества третьей стороне происходит, когда все полученное недвижимое имущество передается кому-либо, кроме первоначального правопреемника или правопреемника. Следовательно, передача может иметь право на исключение, если частичная доля в полученном имуществе передается третьей стороне до подачи заявки.

Требования к подаче:Форма претензии должна быть заполнена и подписана передающей стороной и правопреемником и подана Оценщику. Форма претензии подается своевременно, если она подана в течение трех лет после даты покупки или передачи или до передачи недвижимости третьему лицу, в зависимости от того, что наступит раньше.

Если форма претензии не была подана до даты, указанной в предыдущем предложении, она будет своевременной, если будет подана в течение шести месяцев после даты отправки по почте уведомления о дополнительной оценке или об отсутствии оценки для этого имущества.

Если претензия не подана своевременно, исключение будет предоставлено, начиная с календарного года, в котором вы подали претензию.

Заполните все разделы A, B и C и ответьте на каждый вопрос, в противном случае ваше заявление может быть отклонено. Может потребоваться подтверждение права, включая копию документа о передаче и / или траста.

Как подарить свой дом взрослому ребенку без уплаты налогов

До того, как появились налоги на прибыль и наследство, взрослые дети часто просто переезжали в семейный дом после смерти родителей.К сожалению, это уже не так просто.

Есть несколько способов подарить дом вашему ребенку. А некоторые не облагаются налогом. Но чтобы добиться наилучших налоговых результатов, нужно планировать заранее. Вот краткое изложение ваших вариантов.

Оставайтесь на месте

Если вы планируете жить в своем доме до самой смерти, а ваше состояние ниже единой федеральной суммы даров на наследство и суммы освобождения от налога на имущество (11,4 миллиона долларов на 2019 год), это ваша лучшая стратегия. Когда вы умрете, налоговая база вашего дома будет увеличена до справедливой рыночной стоимости на дату смерти.Таким образом, вы и ваши наследники избежите налога на прирост капитала на все приросты, которые произошли до этой даты. А поскольку стоимость вашего имущества ниже освобождения от налога на наследство, ваши наследники не будут платить федеральный налог на имущество. Они могут свободно переехать в дом или продать его, сохранив при этом наличные, при этом они не должны платить или должны платить ФРС небольшой налог (благодаря базовому правилу повышения). Если они переедут в дом, их налоговой базой для расчета прибыли или убытка от последующих продаж будет справедливая рыночная стоимость дома на момент вашей смерти.

Это намного лучшая стратегия, чем подарить свой дом наследникам, пока вы продолжаете в нем жить. Почему? Даже если вы платите своему ребенку ренту по рыночной ставке, IRS может заявить, что полная стоимость дома на дату смерти по-прежнему входит в состав вашего налогооблагаемого имущества. Единственный верный способ обойти эту проблему — это квалифицированный личный траст по месту жительства, который будет объяснен далее в этой истории.

См. Также: Поскольку расходы на жилье остаются высокими, родители покупают дома, чтобы помочь своим детям

Общий подарок

Если вы переезжаете из дома, вы можете передать это имущество своему ребенку сегодня.Однако вам, вероятно, придется окунуться в единое федеральное освобождение от налога на дарение и наследство (11,4 миллиона долларов на 2019 год). Вот как это работает.

Во-первых, компенсируйте сумму подарка, используя исключение из ежегодного налога на дарение в размере 15 000 долларов США. Помните, что это 15 000 долларов на одного дарителя на каждого одаряемого (получателя подарка). Таким образом, если вы и ваш супруг (а) делаете совместный подарок своему ребенку и его супруге, вы можете компенсировать 60 000 долларов из стоимости дома (4 x 15 000 долларов) для целей налога на дарение. Тогда, пока чистая цифра меньше 11 долларов.4 миллиона или 22,8 миллиона долларов для супружеской пары на 2019 год, вы не должны платить текущий налог на дарение (если только вы не сделали очень существенные подарки ранее, израсходовав часть вашего освобождения).

У этой стратегии есть два недостатка. Во-первых, налоговой базой вашего ребенка в отношении дома будет ваша предположительно низкая стоимость собственности, что увеличивает вероятность того, что он или она будет задолжать налог на прирост капитала при последующей продаже. Во-вторых, вы сократили единое федеральное освобождение от уплаты налога на дарение и наследство (освобождение от уплаты налога на каждый доллар снижается для подарков, превышающих сумму исключения в размере 15 000 долларов в год).

С другой стороны, вы, по крайней мере, в будущем получите повышение стоимости дома за счет налогооблагаемого имущества.

Продажа по выгодной цене

Если вы продаете дом совершенно незнакомому человеку по цене ниже справедливой рыночной (FMV), вы просто заключили плохую сделку. IRS наплевать. Однако когда вы продаете родственнику, это совсем другая история. Вы будете считаться подарком, равным разнице между FMV и продажной ценой.

Например, если ваш дом стоит 700 000 долларов и вы продаете его своему ребенку за 350 000 долларов, вы только что сделали подарок в размере 350 000 долларов.Конечно, вы можете использовать свое исключение из ежегодных подарков в размере 15000 долларов, чтобы сократить это. Таким образом, чистая сумма подарка идет в счет вашего единого федерального освобождения от налога на дарение и наследство (11,4 миллиона долларов на 2019 год). Однако это нормально, если ожидается, что недвижимость вырастет в цене, потому что продажа удачно снимает все будущие приросты с вашего налогооблагаемого имущества.

Для целей подоходного налога вы вычитаете свою налоговую базу в доме из продажной цены в 350 000 долларов, чтобы рассчитать свою прибыль или убыток. Любые убытки не подлежат вычету.Если у вас есть прибыль, она, вероятно, имеет право на исключение прибыли от продажи дома в размере 250 000 долларов (для одиноких) или 500 000 долларов (для супружеских пар). Однако налоговая база вашего ребенка в доме будет составлять всего 350 000 долларов, что увеличивает вероятность того, что он будет должен платить налог на прирост капитала при последующей продаже.

Продажа по полной цене с финансированием продавца

Вместо продажи по выгодной цене рассмотрите возможность продажи в рассрочку по полной рыночной стоимости. Как вы увидите, это все еще может соответствовать вашей основной цели — передать дом вашему ребенку так, как он или она может себе позволить — возможно, с лучшими налоговыми последствиями.

Вот сделка. Вы продаете недвижимость своему сыну или дочери за относительно небольшой первоначальный взнос и несете при себе записку для остатка покупной цены. Давайте снова скажем, что дом стоит 700 000 долларов, и ваш ребенок может позволить себе заплатить 70 000 долларов. Итак, вы забираете записку на 630 000 долларов. Убедитесь, что это письменная записка. Кроме того, вам определенно поможет, если у ребенка есть средства для ежемесячных выплат.

Кстати о платежах. Вы должны взимать по ссуде как минимум действующую федеральную ставку (или AFR).Эта ставка, которая меняется ежемесячно и почти всегда намного ниже средней ставки по коммерческой ипотеке, доступна в ежемесячных бюллетенях внутренних доходов. Вы можете найти их на сайте www.irs.gov. Обязательно пройдите юридический процесс по закреплению записки с домом. Таким образом, ваш ребенок может вычесть выплаченные вам проценты как соответствующие проценты по ипотеке. Если вы не сделаете этого шага, ваш ребенок не сможет удерживать процентные платежи.

При желании вы можете облегчить финансовое бремя вашего ребенка, сделав подарки в соответствии с правилом исключения из налога на дарение 15 000 долларов в год.Просто убедитесь, что ваш ребенок действительно вносит все платежи, указанные в примечании. Затем выпишите чеки на любые подарки, которые вы решите сделать. Это позволяет разделить продажу, записку и подарки. Если вы просто простите некоторые платежи, IRS может преобразовать всю договоренность в сделку по выгодной сделке (с менее желательными налоговыми последствиями, описанными ранее).

С точки зрения налога на прибыль вы совершаете продажу за 700 000 долларов. Предполагая, что вы имеете право на исключение в размере 250 000/500 000 долларов, вы, надеюсь, сможете избежать любого федерального налога на прирост капитала.Однако вы должны будете уплатить подоходный налог с вашего процентного дохода по векселю. Но помните, что ваш ребенок получит равный вычет по ипотечному кредиту, и вся идея заключалась в том, чтобы помочь ребенку в этом. Налоговая база вашего ребенка на недвижимость теперь составляет полную покупную цену в размере 700 000 долларов, что снижает вероятность того, что он или она будет иметь какой-либо налог на прирост капитала, когда дом в конечном итоге будет снова продан.

Что касается налога на дарение, то вам ничего не известно. Что касается налога на имущество, продажа исключает из вашего налогооблагаемого имущества любое повышение стоимости дома в будущем.

Через несколько лет после продажи ваш ребенок сможет рефинансировать и погасить вексель. Если это так, ваша щедрость заканчивается без дополнительных налоговых последствий. Тем не менее, если на момент вашей смерти все еще будет оставлен баланс, ваш ребенок будет считаться получателем наследства, если в этот момент записка будет прощена. Конечно, это использует часть вашего освобождения от налога на наследство, но это нормально из-за других налоговых льгот.

Что делать, если вы хотите жить в своем доме?

К сожалению, IRS раздражается, когда вы переводите свой дом родственнику, а затем продолжаете там жить.Так что действуйте осторожно, если это ваше намерение. Одна из стратегий состоит в том, чтобы продать вашему ребенку полную рыночную стоимость, финансируемую продавцом, как описано выше, а затем сдать недвижимость обратно по рыночной цене.