Дают ли кредиты ооо – правила получения, какие понадобятся документы, какие банки дают

Кредит учредителю организации: тонкости и нюансы

Малый и средний бизнес в России, в большинстве своём, нуждается в серьёзных финансовых вливаниях для получения необходимого импульса развития. Однако за счёт собственных инвестиций добиться существенного увеличения оборотных средств, равно как и резервных, часто не выходить. Выход только один – обращение в кредитную организацию. В каком порядке оформляются займы для представителей бизнеса, и с какими проблемами можно столкнуться в процессе – далее в материале.

Первое, о чём задумывается потенциальный предприниматель – организационно-правовая форма, в соответствии с которой будет функционировать собственное дело. Многие выбирают ИП, соблазнившись на упрощённую отчётность, меньший контроль со стороны государственных органов и ряд других поблажек. Однако если думать о перспективе, последующем масштабном расширении, освоении новых зон рынка, без кредита учредителю бизнеса не обойтись, так как на каждый серьёзный шаг требуются деньги. И в этом случае для кредиторов гораздо более выгодным заёмщиком является ООО.

Причин довольно много:

- Организационно-правовая форма общества подразумевает наличие большого количества официальных документов, регулирующих деятельность. Соответственно, остаётся меньше шансов для мошенничества.

- Движение финансов легче отследить, так как отчётность регулярно направляется во все мыслимые и немыслимые инстанции.

- ООО может иметь на балансе имущество, способное выступать в качестве обеспечения по кредиту.

Список можно продолжать, но суть ясна и из первых трёх пунктов. Таким образом, чтобы расположить к себе потенциальных инвесторов, необходимо открыть Общество, а не ИП.

Кредит учредителю ООО: возможные варианты

Российские банки с опаской относятся к любым просителям, чья цель – получить деньги на развитие бизнеса. И даже для юридических лиц вероятность получения отказа достаточно велика. Тем не менее практика показывает положительные сдвиги в данной отрасли. Постепенно крупные кредиторы разрабатывают целевые программы и проявляют больше лояльности к подобным клиентам.

В нашей практике зафиксировано сразу несколько форм продуктов, направленных на поддержку малого и среднего бизнеса. Общие выдержки из каждой формы приведены ниже:

- Инвестиции. Банк, как и частное лицо с достаточными средствами, может выступать в качестве инвестора, выдавая кредит генеральному директору на условии возврата суммы с процентами в счёт будущей прибыли. Чтобы получить деньги, потребуется качественно проработанный бизнес-план. Если кредитор сочтёт его состоятельным, шанс получить одобрение достаточно велик.

- Автокредитование. Многие предприятия из различных сфер деятельности не могут обойтись без собственного автопарка. Цель автокредитования – предоставить достаточное количество денег для приобретения транспортных средств на выгодных для обеих сторон условиях.

- Ипотека для коммерческой недвижимости. Ситуация аналогична с предыдущим пунктом. Например, для быстрого развития требуются новые производственные мощности. А для этого нужна свободная площадь с подходящими параметрами. Банк предлагает ссуду для покупки актуального объекта. Чаще всего, в дальнейшем он становится предметом обеспечения по займу.

- Овердрафт. Продуманная система замещения оборотных средств в случае возникновения прорех между периодами расчётов. При помощи автоматизированного механизма можно не тратить время на самостоятельной подсчёт приходов и расходов. Деньги будут списываться со счёта в сразу после зачисления, если того требует ситуация.

- Кредитование оборотных средств. Это один из самых мелких видов займов, выдающийся на короткий срок, и подразумевающий небольшие суммы. Как правило, применяется для быстрого пополнения баланса для достижения краткосрочных целей. Ещё одна особенность – оформление без лишней бумажной волокиты, поручителей и залогов.

- Кредит руководителю бизнеса на оборудование . Название говорит само за себя – деньги выдаются на покупку специализированной техники, агрегатов, установок и прочих систем, требующихся для изготовления, подготовки и реализации целевой продукции. В качестве залога может выступать сам товар, находящийся в обороте. А точнее, деньги от его продажи в дальнейшем.

Практически все вышеперечисленные виды кредитования учредителей ООО подразумевают довольно серьёзный процесс отбора потенциальных заёмщиков со стороны банков. К процедуре необходимо готовиться заранее.

Как оформить кредит собственнику бизнеса: механика процесса

Итак, если вы приняли решение о потребности в получении займа в любом размере на развитие собственного дела, необходимо знать об алгоритме действий для успешного завершения мероприятия.

Первое, что потребуется сделать – выбрать подходящего кредитора с выгодными условиями, и готового удовлетворить ваши потребности. Дело в том, что далеко не все компании сегодня способны выдавать средства на срок около 10 лет, чтобы при этом сумма исчислялась десятками миллионов. Поэтому о потенциале кредитора следует узнать заранее. Сделать это можно изучив официальный сайт, где подробно расписаны все предложения и программы. Либо же вы можете обратиться к кредитным экспертам нашей компании, и мы в сжатые сроки составим для вас полный перечень выгодных условий сотрудничества от российских деятелей банковского рынка. Для этого достаточно оставить заявку на сайте, заполнив необходимые поля.

Второе – подача заявления по форме, установленной банком. К нему придётся приложить ряд документов, финансовую и бухгалтерскую отчётность, а также учредительные бумаги, подтверждающие законность функционирования вашей организации. На изучение документальной базы у экспертной комиссии может уйти несколько недель, так что готовьтесь ждать.

После получения утвердительного ответа внимательно проверьте договор на наличие подводных камней перед непосредственным подписанием. Если опыта в подобных делах нет, лучше привлечь знакомого юриста или вывести данный вопрос в компетенцию аутсорсинга. Последний этап – получение средств. Как правило, банк, согласившийся кредитовать учредителя ООО, потребует наличие счёта именно в этой организации. Если его нет, не проблема, так как процедура открытия занимает минимум времени. Именно на эти реквизиты будет перечислена оговоренная сумма.

Требования к юридическому лицу при оформлении кредита

В отличие от физических лиц, компании подвергаются строжайшим проверкам, целью которых является выявление правонарушений и недобросовестных поступков в процессе функционирования. Соответственно, существует перечень запретов, под которые не должно попадать юридическое лицо для получения кредита:

- Отсутствие просроченных задолженностей перед кредиторами.

- Предприятие не находится в процессе банкротства или ликвидации.

- Государство принимает финансовое участие в работе компании не более чем на 25%.

- Уплачены все взносы и обязательные платежи в государственные инстанции.

- Юридическое лицо является резидентом РФ.

Кроме того, тщательно будет проверяться налоговая, финансовая и бухгалтерская документация. Поэтому в некоторых случаях при подготовке к крупным займам резонно заказать внешний аудит. Незаинтересованные специалисты с не замыленным взглядом найдут все ошибки и укажут на них в письменном отчёте, а также дадут рекомендации по устранению.

Альтернативный кредит генеральному директору, как физическому лицу

Если компания относится к малому бизнесу и не нуждается в серьёзных финансовых вливаниях, а для удовлетворения её нужд достаточно лишь пары-тройки миллионов, можно не затевать бумажную волокиту, не искать залоговое имущество и не приводить поручителей. Ведь в большинстве банков доступна опция потребительского кредита. А если игрок серьёзны, он предложит довольно высокую максимальную планку кредита. Главный плюс – минимум документов и отсутствие необходимости в строгой отчётности по каждому потраченному рублю. Из минусов можно отметить не самую большую гибкость и низкий финансовый потенциал, но всё относительно.

Учитывая постепенное снижение процентных ставок для кредитования юридических лиц (от 10 до 20%, в среднем), а также повышение лояльности к данной группы клиентов со стороны банковских организаций, кредитование бизнеса может стать выгодным, если оно оформлено своевременно, а полученные средства принесли положительный результат в разумные сроки.

mircreditov.info

Кредит собственникам бизнеса — ВБанки.ру

При кредитовании учредителей банки анализируют платежеспособность как самого клиента, так и стабильность деятельности его организации.

Одним из самых популярных банковских продуктов является кредитование. Его активно используют не только физические, но и юридические лица. Последние очень часто предпочитают брать заемные средства для развития своей предпринимательской деятельности. Стоит отметить, что кредит учредителю – это довольно сложный вопрос, который требует тщательного рассмотрения. Дело в том, что банк может учитывать множество аспектов, влияющих на итоговое решение. Поэтому потенциальному заемщику необходимо постараться как можно лучше изучить проблему.

Как получить кредит учредителю ООО

В этом случае необходимо рассматривать, на какие цели необходимо получить заемные средства. Если на личные нужды учредителю ООО, то лучше обратить внимание на потребительские кредиты. Если же необходимы деньги на развитие предпринимательской деятельности, то рекомендуется выбрать целевые программы. Это обусловлено тем, что для бизнеса кредитно-финансовые организации могут предложить более привлекательные условия. В некоторых случаях предлагаются займы с обеспечением в виде залога. Именно поэтому необходимо крайне ответственно и внимательно подойти к выбору программы и банковского учреждения.

Также учредитель может взять кредит у ООО. Но, данный способ имеет множество сложностей, так как необходимо все правильно оформить. Обязательным условием является заключение договора в письменной форме. Это обусловлено статьей 161 Гражданского кодекса РФ. Цели предоставления подобного займа могут быть любыми. Обязательными моментами в договоре являются следующие аспекты:

- предмет;

- срок действия документа;

- сумма денежных средств;

- порядок начисления и уплаты процентов;

- цели.

Также можно включать ответственность учредителя за несвоевременное погашение платежа. Могут быть указаны штрафные санкции. В качестве приложения к договору могут быть предоставлены следующие документы:

Помимо этого, существует вариант оформления беспроцентного займа учредителю, но данная процедура имеет множество сложных аспектов. В некоторых случаях это просто невыгодно. Если рассматривают процентные кредиты, то закон не регламентирует данную величину. В целом, вариант предоставления такого кредита учредителю ООО является прекрасным вариантом для решения временных финансовых трудностей. Но, необходимо помнить, что процедура имеет множество аспектов, которые необходимо учитывать в обязательном порядке. Такой подход поможет избежать дополнительных трудностей.

Кредит генеральному директору: особенности оформления

Если генеральный директор планирует получить кредит на развитие дела, то лучше всего обратить внимание на специальные бизнес-программы. В этом случае человек должен обязательно указать цель использования заемных денежных средств. В большинстве случаев требования предъявляются не только к потенциальному заемщику, но и к организации. Данные аспекты необходимо уточнять в каждом конкретном кредитно-финансовом учреждении.

Если же необходимы денежные средства на открытие собственного дела, то одним из важнейших условий является грамотно составленный бизнес-план. Иногда банки предлагают воспользоваться программами с применением залога или под поручительство. В большинстве случаев это повышает вероятность одобрения займа.

Можно ли оформить кредит генеральному директору как физлицу?

Конечно, генеральный директор может воспользоваться стандартными программами кредитования в качестве физического лица. В этом случае будет оцениваться не только платежеспособность, но и репутацию организации. Учитывается срок существования фирмы, а также, как компания выполняет свои налоговые обязательства. Естественно, проверяется кредитная история потенциального заемщика.

Оформление кредита руководителю бизнеса

Руководитель бизнеса также может воспользоваться программами кредитования. В этом случае учитывается, на какие цели необходимы деньги. На личные нужды, можно рассматривать потребительские займы, для получения которых нет необходимости подтверждать цель использования денег.

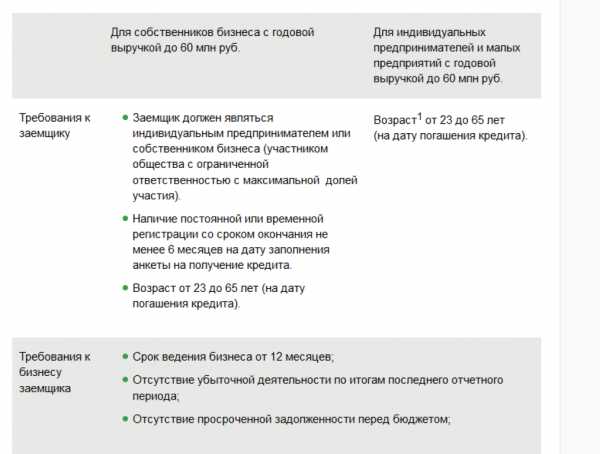

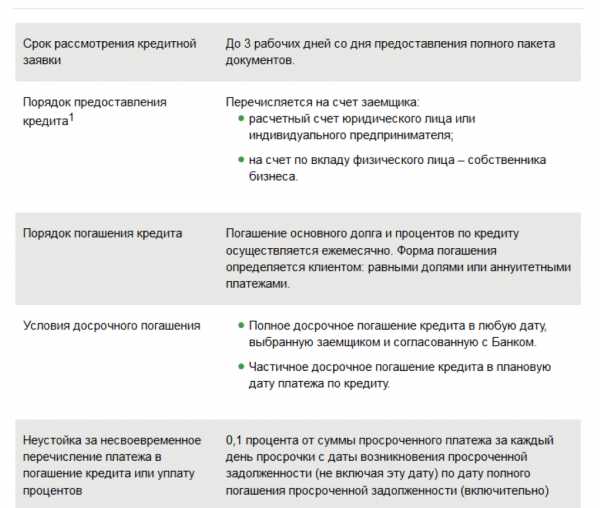

Кредит собственнику бизнеса

В этом случае процесс кредитования усложняется тем, что доход собственника бизнеса – это прибыль его организации. Поэтому банк будет проверять компанию на надежность и уровень доходности. Данная процедура может предусматривать предоставление дополнительных документов.

Потребительский кредит собственнику бизнеса

Собственник бизнеса может воспользоваться программами кредитования для физических лиц. В этом случае займ будет оформляться на стандартных условиях. Но, из-за места работы банк может потребовать дополнительную документацию для проверки надежности компании.

Кредит учредителю – это довольно сложная тема, которая предусматривает тщательное изучение. Чтобы получить положительный ответ, человеку необходимо учитывать множество аспектов. Но, к сожалению, и это не гарантирует одобрение банка. В этом случае мы рекомендуем обратиться за помощью кредитного специалиста. Профессионал своего дела поможет подобрать программу и кредитно-финансовую организацию, которая отвечает вашим требованиям. Кроме того, специалист поможет разрешить сложности, которые могут возникать в подобных ситуациях. Заполнить заявку вы можете на нашем сайте.

tobanks.ru

условия предоставления, особенности получения с нуевым балансом

Компаниям достаточно часто требуются заемные средства, предназначенные для развития бизнеса, покрытия убытков или увеличения материальной базы. Они могут рассчитывать как на долгосрочные займы, так и на краткосрочные.

Но кредитование бизнеса в РФ считается не слишком популярным, а обусловлено это тем, что существует высокая вероятность, что компания станет банкротом, а при этом ее имущества будет недостаточно для погашения долга.

Особенности выдачи кредитов для ООО

Важно! ООО являются фирмами, в которых руководители не отвечают по долгам личным имуществом в отличие от ИП, поэтому если возникнет ситуация, при которой предприятие объявляется банкротом, то для погашения задолженности используется только имущество, которое состоит на учете компании.

ООО – это юр лицо, поэтому не допускается оформлять в банках стандартные потребительские займы, что значительно уменьшается количество разных кредитов, которые могут быть получены компанией.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам +7 (499) 450-27-46 . Это быстро и бесплатно!

Многие крупные банки предлагают организациям разные виды программ для получения заемных средств. При этом обычно учитываются нюансы:

- фирма должна успешно функционировать не меньше полугода, так как в ином случае бессмысленно выдавать данной организации заемные средства;

- допускается компаниям открывать собственную кредитную линию, причем этот способ кредитования считается актуальным для ООО, которые планируют в течение длительного времени оформлять несколько различных кредитов, причем для получения этих ссуд не требуется предоставлять какое-либо имущество в залог;

- получить хорошие и выгодные условия можно в случае, если деятельность организации является прозрачной, так как повышается доверие банков к потенциальным заемщикам.

Требования к заемщикам.

Важно! Если претендует на займ действительно крупная компания, то обычно банковские организации требуют от них предоставления какого-либо залога, а вот мелкие фирмы могут получать средства без этого условия.

Какие кредиты могут оформляться

Организации могут рассчитывать на оформление различных видов займов, каждый из которых имеет свои особенности. Если не предоставляется какое-либо имущество в залог, то не надо рассчитывать на получение крупной суммы средств, а также ставка по такому кредиту будет достаточно высокой.

К популярным кредитам, которые могут быть оформлены компаниями, относится:

- Овердрафт. Данный заем предполагает установку некоторого лимита, который имеется на счету фирмы в банке. Долг погашается в автоматическом режиме, для чего списываются со счета средства, поступающие на него в результате деятельности фирмы. Основной целью использования данного вида займа является постоянное увеличение оборотных средств.

Кредитные деньги могут применяться для снижения разрывов в кассе или оплаты налогов, а также для уменьшения оборота платежей. Этот кредит считается самым выгодным для компаний, а также им удобно пользоваться. Проценты могут быть строго фиксированными, а также могут изменяться в зависимости от взятой суммы.

- Кредитные линии. Они предназначаются для развития или расширения деятельности организации. Они могут быть возобновляемыми или не возобновляемыми. Основной причиной оформления такого кредита выступает необходимость покупки основных фондов. Деньги могут использоваться для покупки сырья или на другие цели. Предоставляются данные линии безналичными переводами, причем при необходимости компания может запрашивать транши. Допускается полученную сумму применять полностью или частично. Выдача может производиться даже для фирм с нулевым балансом. Банки могут потребовать имущество в залог, прием для этого обычно используется недвижимость, участки земли, дорогостоящее оборудование или автомобили.

- Кредиты без обеспечения. Банковские организации стараются снизить риски потери средств, поэтому достаточно редко предоставляют ООО займы, по которым не требуется залог или поручительство. В таком случае оптимальным решением считается оформление стандартного потребительского займа руководителем компании на себя в качестве физ лица. В этом случае может даже не потребоваться подтверждение дохода, но проценты по такому займу будут высокими.

Часто компании оформляют удобные и доступные кредитные линии, но хотя этот займ не считается целевым, банки могут применить условие, по которому они контролируют трату этих средств, поэтому нередко фирмам требуется документально подтверждать свои расходы.

Выбрать можно любой вариант кредитования, но для оформления займа требуется, чтобы ООО соответствовало некоторым требованиям. К ним относится:

- наличие официальной регистрации в ФНС, которая должна подтверждаться документально;

- ведение легального вида деятельности;

- успешная работа в течение полугода или более длительного срока;

- положительная кредитная история у компании;

- в течение последних трех месяцев от работы должен иметься положительный результат, причем его должно быть достаточно, чтобы справляться с платежами по оформляемому займу;

- наличие расчетного счета у компании, причем это условие является обязательным, если требуется оформить овердрафт.

Как получить кредит для ООО, расскажет это видео:

Некоторые банки вовсе предъявляют требования даже к наличию контрагентов, поэтому учитывается их минимальное количество.

Какие потребуются документы

Для оформления кредита компанией требуется подготовить некоторую документацию. Она может существенно отличаться в разных банковских организациях, но стандартно требуются бумаги:

- св-во о регистрации, которое подтверждает, что компания действительно функционирует официально;

- св-во о внесении сведений о фирме в ЕГРЮЛ;

- св-во о постановке на учет в конкретном отделении ФНС;

- уставная документация компании;

- разные лицензии, патенты или другие разрешительные документы, на основании которых ООО имеет возможность заниматься конкретной специфической деятельностью;

- выписка, в которой прописываются все учредители организации;

- паспорта учредителей и людей, входящих в руководящий состав фирмы;

- решение владельца бизнеса и протокол собрания, на котором определяется необходимость оформления кредита;

- согласие о том, что банк может получать информацию о компании в БКИ;

- разные финансовые бумаги, в которых содержатся список ОС, договоров с контрагентами и иные сведения о деятельности компании;

- приказы, в соответствии с которыми назначаются определенные лица ответственными за переговоры с банком или совершение других действий при оформлении кредита.

Также банки могут потребовать и другие документы, которые подтверждают тот или иной факт. За счет таких специфических условий многие компании считают, что получить кредит на самом деле достаточно сложно.

Важно! Сложности с получением заемных средств непременно возникнут у организаций, которые обладают нулевой отчетностью, так как у них нет никакой подтвержденной прибыли, поэтому банки будут подозрительно относиться к таким потенциальным заемщикам.

Максимальный и минимальный размер кредита

Для юридических лиц предоставляться могут кредиты в достаточно большом размере, причем лимиты зависят от разных факторов:

- финансовое состояние компании, которое достаточно легко проверить путем тщательного изучения документации фирмы;

- вид кредита, на оформление которого претендует компания;

- кредитная история фирмы как заемщика.

Если оформляется овердрафт, то он устанавливается в пределах от 30 до 50 процентов от оборота на счетах компании. Для других видов займов максимальный и минимальный размер заемной суммы зависит от того, насколько успешна деятельность компании.

Для этого работники банка непременно изучают отчетности и иные документы организации, после чего устанавливают максимальные и минимальные размеры кредита.

Какие устанавливаются ставки процента

Процентные ставки могут значительно отличаться в различных банках, а также они зависят от выбранного вида кредита. В среднем ставки для компаний варьируется от 10 до 25%. Если выбирается потребительский кредит или требуется экспресс-займ, то ставки по ним будут намного выше, поэтому могут достигать даже 40%.

Получение и обслуживание кредита ООО.

На какой срок предоставляется

Срок кредитования может быть разным, причем обычно он варьируется от 3 до 5 лет. Если оформляется овердрафт, то для этого устанавливается предел в один год, причем пользоваться средствами по нему без перерывов можно в течение 30 дней.

После окончания месяца непременно заемщиком обнуляется задолженность, после чего сразу он может пользоваться далее лимитом.

Преимущества и недостатки

К плюсам оформления кредита юр лицами относится:

- невысокие процентные ставки;

- оптимальные сроки для погашения;

- возможность оформить значительную сумму денег, что особенно важно для крупных компаний.

Но и имеются недостатки этого процесса, к которым относится:

- необходимость подготавливать множество документов;

- принимается решение банком длительное время;

- к компаниям предъявляются жесткие и многочисленные требования;

- необходимо пользоваться помощью поручителей или предоставлять имущество в залог;

- при выдаче и обслуживании кредита требуется уплачивать значительные комиссии;

- многие фирмы получают отказ в получении кредитов.

Таким образом, оформление займов компаниями обладает не только плюсами, но и многими значимыми минусами.

Правила погашения разных видов кредитов

Процесс погашения займов зависит от его вида:

- при овердрафте автоматически списываются деньги со счета заемщика;

- если оформлены кредитные линии, то они погашаются безналичным методом или через внесение денег в кассу банка;

- экспресс-кредиты так же могут гаситься наличными деньгами или переводами.

Стоит ли брать кредит на бизнес, смотрите в этом видео:

Важно! Если используются денежные переводы, то стоит учитывать возможность задержки на несколько дней, поэтому выполнять этот процесс надо заранее. Регулируется процесс выдачи займов компаниям ГК РФ и Ф №17.

Заключение

Таким образом, компании могут получать разные виды кредитов в банках, для чего учитывается финансовое состояние организации и некоторые другие факторы. Данный процесс обладает некоторыми плюсами и минусами. Перед оформлением займа рекомендуется учесть все его особенности, чтобы легко справляться с платежами.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:Оценка статьи:

Загрузка…Поделиться с друзьями:

dolg.guru

Как обеспечить кредит для бизнеса по ИП и ООО под развитие

Мечта организовать собственное дело присутствует у каждого человека, который годами трудился на чужом предприятии. Но для полноценной работы понадобится начальный капитал, которого может не оказаться, либо придется расширить имеющееся предприятие. Поэтому кредиты для бизнеса для ИП и для ООО пользуются большим спросом среди юридических лиц.

Почему сложно взять кредит на развитие бизнеса с нуля

В отличие от ИП, компания, функционирующая как ООО, не имеет возможности взять кредит на бизнес потребительского вида, поэтому выбор предложения довольно скудный. Кроме того, ООО должно функционировать не менее полугода с момента регистрации, иначе банк в автоматическом порядке оформляет отказ по заявке.

Кредиты малому бизнесу с нуля предоставляются только после того, как будет проведен анализ деятельности предприятия и сформирован дальнейший прогноз развития (каковы шансы на дальнейшее благополучное развитие). Любой банк, соглашающийся выдать кредит под бизнес с нуля или на дальнейшее развитие, терпит большой риск и делает все возможное, чтобы обезопасить финансовые активы. Поэтому, для получения ссуды, многие организации требуют выполнения большого количества требований. В результате большинство владельцев ООО предприятий получают отказ по заявке и принимаются искать альтернативный вариант решения задачи.

Виды кредитов для бизнеса

В большинстве случаев кредиты малому бизнесу предоставляются небольшими суммами, но при этом процентная ставка довольно завышена. Чтобы не потерять привлекательного клиента, некоторые организации предлагают разделить сумму, оформляя несколько договоров: одна часть выдается, как кредит без поручителей и залога, а для получения основной суммы придется использовать обеспечение с участием залога.

Существует несколько видов кредитования для юридических лиц:

- Овердрафт. Перевод одобренной суммы банком на расчетный счет клиента. Чтобы произвести оплату по договору, достаточно просто пополнить счет, прикрепленный к договору с банком. Как только наступает время оплаты, ежемесячный размер платежа списывается автоматически системой. Как правило, оформляется при необходимости удержать устойчивые показатели оборота компании. Стоит отметить, что среди всех существующих вариантов кредит под малый бизнес данного типа считается самым востребованным, поскольку процентная ставка может быть фиксированной и не изменяться на протяжении всего времени сотрудничества, или дифференцированной.

- Открытие кредитной линии. Как правило, кредит на развитие малого бизнеса используется для дальнейшего расширения предприятия. На усмотрение клиента или банка, договор может быть заключен на предоставление возобновляемой или разовой линии. Чаще всего используется в том случае, когда планируется приобрести в собственность новые отделения или фонды, пополнение сырьевых запасов. Все зависит от специфики предприятия. Весь процесс кредитования, использования денежных средств происходит только посредством безналичных операций. И хотя такая программа подразумевает нецелевую форму кредита, банковская организация может осуществлять контроль над тратами заемщика.

- Инвестиционные кредиты малому и среднему бизнесу оформляются, чаще всего, для развития предприятия или обновление устаревшего оборудования, что крайне важно для успешной деятельности. Однако стоит отметить, что он предполагает выполнение более серьезных требований. Придется предоставить расширенный пакет документации, изрядно потрудиться над разработкой инвестиционного плана, где будет показана статистика увеличения прибыли предприятия.

Кредиты для бизнеса для ИП, в зависимости от вида предложения, могут содержать ряд дополнительных требований. Так, например, банк может предъявить в качестве обязательного требования внести аванс внушительного размера (порядком 40 % от общей суммы). Когда компания только начинает «крепко вставать на ноги», то подобные затраты могут оказаться для нее непосильной ношей, а значит, вероятнее всего, банк вынесет отрицательное решение по заявке. Для оформления кредита баланс компании не должен быть нулевым.

Для кого легче взять кредит – для ООО или ИП

Важно отметить, что для ИП оформление кредита не представляет настолько сложной задачи, как для владельцев компаний ООО. В первую очередь это связано с тем, что во втором случае существуют более жесткие требования для оформления ссуды и, чаще всего, кредитование предоставляется под залог имущества. ИП – это абсолютно иной формат ведения бизнеса, представляющий упрощенную структуру, поэтому для данной категории граждан существует возможность оформления потребительского кредита, для которого не потребуется большой пакет документов, создание дополнительных планов, где будет отображаться динамика роста прибыли.

При ИП всегда можно оформить кредит на нецелевое использование ссуды, а значит, банку совершенно не интересно, каким образом заемщик располагает деньгами (в рамках законодательства). Для ООО подобные привилегии недоступны, поэтому оформление кредитных обязательств в данном случае представляет сложную и запутанную систему.

Кредит для бизнеса с нуля – основные риски

Любая кредитная организация ведет политику таким образом, чтобы снизить вероятные риски финансовых потерь. Важно понимать, что оформление кредита всегда предполагает риск для обеих сторон. Для заемщика в виде предприятия основным риском является невыполнение обязанностей по договору. Это может привести к значительному увеличению долга или разорению предприятия. Риски кредитной организации чаще всего представляют собой отсутствие выполнения долгосрочных обязательств со стороны заемщика. В таком случае банк начинает нести убытки.

На что обращают банки внимание при выдаче кредита для бизнеса

Для того чтобы максимально избавить себя от подобной участи, специалисты со стороны кредитующей стороны выполняют ряд обязательных процедур:

- Детальное изучение КИ потенциального заемщика.

Внимание! Наличие множества нарушений и просрочек по платежам в процессе сотрудничества с другими организациями уменьшает вероятность получения кредита.

- В каком состоянии находится хозяйство предприятия, имеются ли задолженности поставщикам и какова финансовая ситуация в компании.

- Если планируется оформление сделки с участием залогового имущества, его состояние также должно быть оценено. Наличие дополнительных источников прибыли, которые могут быть страховкой для заемщика и гарантией банку, что платежи будут вовремя поступать на счет.

- Анализ вероятных рисков и способы их ликвидации.

Большинство банковских учреждений имеют специально разработанные предложения для кредитования ООО или ИП.

Какие документы нужны для получения кредита

Для того чтобы подать заявку на получение кредита для развития бизнеса, необходимо предоставить ряд документов, которые банк считает обязательным условием. Важно отметить, что именно это является главным подтверждением того, что в будущем заемщик сможет выполнить свои обязательства перед кредитором.

Важно! Перечень, который будет рассмотрен ниже, может быть изменен в зависимости от организации, в которую планируется обращаться за кредитом, поэтому перед тем, как направляться в банк, рекомендуется уточнить необходимый пакет документов на официальном сайте или позвонить на горячую линию банка.

К основным документам можно отнести следующий перечень (как правило, он остается без изменения в любой организации):

- Заполненное по форме организации заявление на предоставление кредита с указанием необходимой суммы, сроков погашения, цели, наличия или отсутствия залогового имущества.

- Копии всех справок и соглашений, которые выдаются при учреждении предприятия.

- Финансовый отчет, в котором должны быть определены показания по прибыли и убыткам.

- Наличие бухгалтерского баланса.

Важно! В качестве обязательных требований, весь пакет документов должен быть официально заверен нотариально или синими печатями. Информация должна быть актуальной на момент подачи заявки и нести только достоверные данные. Когда необходимо получить кредит инвестиционного типа, в качестве обязательного требования является предоставление бизнес плана.

Самым главным требованием является наличие положительной кредитной истории. Важно отметить, что ИП или ООО не имеют права на ошибку в данном случае. Любое нарушение будет анализироваться специалистами, а вероятность получения одобрения будет существенного снижаться.

Обеспечение кредита

Существует три основных вида обеспечения кредитования:

- Предоставление залога.

- Заключение дополнительного договора о поручительстве.

- Оформление письменных обязательств.

В первом случае, если у заемщика имеется какая-либо собственность, то временно она принадлежит банку, пока кредитные обязательства не будут погашены. В том случае, если заемщик не выполняет свою часть договора, то банк имеет все официальные основания, чтобы реализовать залоговый объект. В качестве залога могут выступать: имущество, ценные бумаги, товары. В качестве письменного обязательства, как правило, выступает вексель.

Советы – как получить кредит для бизнеса

Как правило, новички, которые только стали владельцами предприятия, не в полной мере представляют, какая процедура их ожидает и каким образом возможно повысить собственные шансы на получение одобрения кредитной заявки.

Чтобы справиться с поставленной задачей, необходимо выполнить следующие действия:

- Еще раз взвесить собственное решение о том, действительно ли существует необходимость в оформлении кредита и сможет ли заемщик в будущем справиться с погашением.

- Чтобы увеличить свои шансы на получение ссуды, рекомендуется выбрать сразу несколько кредитных организаций и отправить туда заявки. Таким образом, можно рассчитывать на получение ссуды по максимально выгодным условиям.

- Знать, что говорить кредитному специалисту. Важно подумать, какими преимуществами обладает предприятие, и сделать на них акцент. Фильтровать информацию важно, поскольку представителя банка будет интересовать исключительно финансовая сторона вопроса.

- Всегда быть на связи. Проверка из отдела СБ (службы безопасности) может начаться в любой момент после рассмотрения заявки. Поскольку проверяются все контактные телефоны, желательно ответить на звонок с первого раза, чтобы исключить все сомнения.

- Расчет процентной ставки. Необходимо реально оценивать собственные возможности и не оформлять кредитное предложение, обеспечивающее чрезмерную финансовую нагрузку на предприятие. Такая ссуда только усугубит положение и не поможет в реализации задуманной цели.

Выгодные предложения банков

Существует несколько организаций, которые готовы предоставить кредит начинающим предпринимателям и организациям. Ниже будет дана таблица, где можно ознакомиться со всеми условиями предоставления ссуды:

| Название организации | Условия |

|---|---|

| Банк «Точка» | |

| Райффайзен банк | Многообразие продуктов и демократичный подход к кредитованию малых предприятий и ИП, предоставляет использование овердрафта, универсальных предложений и без залога. Максимальный срок кредитования – до шестидесяти месяцев, сумма – до 4 500 000. |

| ОТП-банк | Принимается решение в течение 15 минут. Предоставление ссуды до 1 000 000, максимальный срок до двух лет, минимальная ставка по процентам – 11,5. Нет необходимости оформлять залоговое имущество или договор на поручительство. |

| Совкомбанк | Максимальная сумма – до 400 000. Универсальная ставка составляет 12 %, срок кредитования – до 5 лет. Максимальный срок ожидания ответа – три банковских дня. |

| Ренессанс-Кредит | Не располагает специальными предложениями для бизнеса, поэтому кредитование возможно по стандартной схеме: до 60 месяцев; возможно оформить 700 000 со ставкой до 27,5. Отсутствие обязательного залога или поручителей. |

| Ренессанс | Банк готов сотрудничать с представителями малого бизнеса и ИП. Предоставление кредита до 700 000, средний показатель по % ставке – 11,9, максимальный срок договора – 5 лет. При предоставлении обеспечения ставка может быть снижена на усмотрение банком. |

| Альфа-Банк | Две программы кредитования: запасной кошелек и «Поток». Минимальный годовой процент – от 15 %. Для новых клиентов доступна сумма от полмиллиона до 6 000 000. Для постоянных клиентов лимит увеличивается до 10 000 000. В качестве дополнительного условия банк удерживает 1 % от суммы (не менее 10 000). |

| Тинькофф-банк | Доступен овердрафт или универсальная система кредитования. Один из банков, который охотно проявляет инициативу к сотрудничеству. После встречи с сотрудником банка определяются индивидуальные условия кредитования. |

| Сбербанк | Множество программ, поддерживающих развитие малых и средних бизнес предприятий. Так, например, по программе «оборот» возможно получить при следующих условиях: кредитование в течение четырех лет, минимальная ставка – 11.8 %, размер начальной ставки – 150 000. Претендовать на получение ссуды могут не только ИП, но и небольшие предприятия. Однако размер выручки должен быть не менее 400 000 000. |

Стоит ли брать кредит в микрофинансовых организациях

При рассмотрении вопроса кредитования в банковских организациях можно сделать вывод о том, что достичь поставленной цели в виде оформления ссуды не так уж и просто. Кроме того, предварительно необходимо собрать полный пакет документов, который не дает гарантии, что банк вынесет положительное решение. Поскольку основным требованием является наличие положительной КИ и высокого кредитного рейтинга, многие компании лишены шансов оформления кредита в банках.

Однако, что делать, если деньги нужны, а взять их традиционным способом нет возможности? Поскольку кредитный рынок расширяется каждый год, то появление организаций МФО было ожидаемым. Это компании, которые готовы сотрудничать с клиентами, не взирая на испорченную КИ. Отличительным положительным моментом работы таких компаний является возможность быстрого оформления кредита.

В традиционном понимании МФО выдают займы небольшого размера. Но в последнее время появились компании, которые готовы предоставить 500 000-1 000 000 для нужд организации. Однако оформление залогового имущества является обязательным условием. МФО работают намного быстрее, чем банковские организации и при этом запрашивают минимальный пакет документов, поскольку сокращение рисков достигается посредством оформленного имущества. Также стоит отметить, что испорченная КИ не является причиной для отклонения заявки.

Для того чтобы произвести оценку потенциального залогового имущества, многие компании выезжают на место расположения объекта и проводят самостоятельно все необходимые процедуры. Как правило, чтобы получить кредит в банковской организации, придется ожидать неделю, в лучшем случае. Оформление в МФО занимает, как правило, пару дней на проведение всех необходимых процедур.

На первый взгляд может показаться, что никаких трудностей в данном случае не возникает, но существует обратная сторона медали. Поскольку компании пользуются повышенным спросом в сфере кредитования, то процентные ставки здесь очень высокие, а переплата настолько огромна, что может наложить серьезное финансовое бремя на организацию. Поэтому перед тем, как обращаться к МФО, необходимо самостоятельно оценить последствия и риски, которые может наложить подобное сотрудничество.

Отвечая на вопрос о том, стоит ли заключать сделку с МФО, нельзя дать однозначного ответа, поскольку ситуации бывают разные. Если денежные средства нужны для реализации незаменимых процессов на производстве, и обойтись собственными силами невозможно, то у предпринимателя просто не остается другого выхода, как обратиться в компанию и оформить ссуду под залог.

Говоря о том, если необходимо провести модернизацию или расширение компании, но воплощение подобных планов в реальность может подождать, то лучше всего отложить подобную сделку. Чаще всего микрофинансовые организации готовы предоставлять кредиты не на большие сроки – максимум год, в отличие от банков, а данный факт может поставить под удар следующую предпринимательскую деятельность.

В заключение

Бизнес на начальной стадии развития не приносит высоких показателей дохода, а иногда динамика развития вовсе содержит скачкообразный характер. Следовательно, можно сделать вывод о том, что прогнозирование успешности данного мероприятия оказывается под серьезным ударом и увеличивает вероятность банкротства компании из-за долгов.

biznessproffi.ru

Кредит для ООО

В продолжение разговора о клиентах, имеющих статус юридического лица, возникает вопрос о возможности получения кредитования для «ООО» (общество с ограниченной ответственностью).Согласно законодательству, которое действует в настоящее время, «ООО» — это такая форма ведения хозяйственной деятельности.

Она предполагает участие группы людей, каждый из которых сделал свой денежный (учредительный) вклад в развитие организации. «ООО» несет ответственность в рамках учредительной суммы, внесенной компаньонами, однако при просрочках КИ организации также падает.

Как получить кредит для «ООО»?

Этот вопрос волнует многих учредителей сегодня. Можно ли как-то «ООО» сотрудничать с банковскими организациями в плане кредитования?

При внимательном ознакомлении с законодательными документами можно обнаружить сведения о том, что при внесении залогового имущества представляется возможным оформление займа для «ООО».

И это нисколько не удивляет, поскольку у общества с ограниченной ответственностью есть некоторые ограничения, чтобы погасить собственные убытки. К счастью, некоторые банковские организации сегодня готовы предоставить займы для «ООО» и без залогового имущества.

Банковские условия кредитования «ООО»:

В большинстве случаев банковское кредитование «ООО» предполагается с целью восполнения оборотных учредительных активов. Заем для «ООО» выдается на время в пределах двух лет, не более.

Как погасить взятый кредит?

• Возможно ежемесячное погашение полученного займа;

• Возможно постепенное погашение займа, как только в наличии образуется нужная сумма платежа;

• Возможно досрочное погашение займа. Это дает возможность брать денежные средства в течение всего срока кредитования не один раз. Важно знать, что, если возникнет необходимость в повторном кредитовании для «ООО», оно должно быть погашено окончательно по истечению кредитного срока. Банковская комиссия предполагается только за денежные средства, взятые в первый раз.

Инвестиционный кредитный заем для «ООО»:

Как получить кредит на «ООО» с целью существенных вложений, чтобы активизировать хозяйственную деятельность предприятия?

Если обществу с ограниченной ответственностью требуется крупный заем для инвестирования своей деятельности, банковские структуры предлагают сделать выбор такого кредитования.

Можно взять заем на развитие хозяйственной деятельности общества или на приобретение современного технологического оборудования. Для получения данного вида кредитования следует учесть важное кредитное условие, которое выдвигает банк.

Условие таково – в общей кредитной сумме «ООО» собственная доля должна быть не менее 30%. Ко всему прочему банковское подразделение требует обязательное представление документа «бизнес-плана» (список документов для кредита на «ООО») с подробным указанием всех мероприятий по инвестированию общества с ограниченной ответственностью.

Если данный бизнес-план по каким-то параметрам не будет положительно оценен банковской организацией, то получение внушительного кредитования станет невозможным.

Инвестиционный кредитный заем предоставляется на определенный срок, который рассчитывается для каждого «ООО» индивидуально и зависит от собственных сроков предполагаемой окупаемости проектной деятельности, указанных в бизнес-плане.

Чтобы оформить инвестиционный заем, «ООО» должно быть прибыльным и осуществлять свою хозяйственную деятельность не менее шести месяцев на момент подачи заявления на заем.

Из вышесказанного видно — получение займа для «ООО» в современных условиях кредитования юридических лиц возможно. Многие банки предоставляют подобную услугу.

infapronet.ru

Можно ли получить кредит на ООО без участия в процессе кредитования генерального директора.

Далеко не секрет, что на сегодняшний день кредитование обществ с ограниченной ответственностью ведётся финансовыми организациями с особой тщательностью, скрупулёзностью и педантичностью. При этом как показывает практика специалистов компании «Кредит Просто», финансовые учреждения, предоставляя кредиты для бизнеса, стараются для обеспечения больших гарантий возвращения бизнесменами и юридическими лицами займов учесть как можно больше различных факторов, которые в дальнейшем будут влиять на увеличение надёжности в погашения займа. Так, например, под очень пристальное внимание при подаче заявки на получение займа на развитие бизнеса попадает как сама компания с её пассивами и активами, так и история финансового развития, руководство и учредители.

Как объясняют специалисты финансового портала, прежде всего, на кредит для ООО могут рассчитывать компании, которые работают на региональном или всероссийском рынке товаров и услуг более одного года. При этом при оформлении займа компания должна будет предоставить финансовому учреждению документы, подтверждающие её высокую платёжеспособность. В документацию будет входить бухгалтерская отчётность с указанием расходов, доходов и прибыли фирмы за весь период её работы. Кроме того, компания обратившиеся в финансовую организацию за получением займа на ООО по условиям кредитования не должна быть должником, а её директор должен быть реально существующим человеком, а не фиктивным лицом, паспорт которого использован для открытия и регистрации фирмы. Данные генерального директора при подаче их финансовому учреждению не должны содержать сведенья, которые специалисты финансовой организации могут отнести к негативным. Так, например, под этот разряд негативных сведений относятся данные от бюро кредитных историй о неуважительных задержках потенциальным заёмщиком, в лице генерального директора, выплат по займу, даже если это были задержки по таким банковским программам как потребительский кредит, экспресс-кредит или пластиковые карты.

Как объясняют специалисты, после проведения анализа полученной от компании заёмщика информации и той, которую собирают сами специалисты финансового учреждения, банком принимается решение о перспективности и успешности компании, а так же происходит определение её выгодности, уровня возможных доходов, учитываются возможные риски данного бизнеса и банкротство. Как показывает практика специалистов отдела кредитования, в большинстве случаев сотрудники финансовой организации стараются при предоставлении таких программ как кредиты малому и среднему бизнесу и займы на ООО, придерживаться следующего принципа: лучше не предоставить займы десяти успешным проектам, чем предоставить один невыгодный и проблемный для финансового учреждения. Кроме того, подовая заявку на получение займа для ООО, потенциальный заёмщик должен понимать, что многие российские банки с большой неохотой выступают в качестве инвесторов и зачастую, если заёмщик указывает целью займа инвестиции в новый проект, финансовое учреждение отказывает заёмщику в предоставлении займа. Поэтому наиболее приемлемым вариантом в подобной ситуации для заёмщика будет указание ненастоящей цели, на которую будут потрачены денежные средства, полученные в займ для развития бизнеса, например ремонт оборудования, здания или покупка новой оргтехники для офиса.

Что же касается главной темы нашей сегодняшней статьи, то в большинстве случаев подпись генерального директора компании при заключении договора кредитования должна присутствовать на всех официальных документах. При этом следует обязательно утонить, является ли генеральный директор компании по совместительству и соучредителем общества с ограниченной ответственностью. В том случае, если директор является и соучредителем, то тогда на всех документах, связанных с получением займа, должна стоять подпись генерального, если же речь идёт только о выполнении функций поручителя по займу и генеральный директор является наёмным сотрудником, который не обладает долевым участием в ООО, то подпись не потребуется.

При этом по законодательству российской федерации ООО является по своей структуре юридическим лицом, обладающий собственным уставным капиталом, который образуется от вложений каждого участника и ведения обществом дальнейших бизнес-процессов. В том случае, если кредит на ООО был предоставлен финансовой организаций, его погашение будет проходить из финансового резерва ООО, а участники общества как физические лица не будут нести личной материальной ответственности перед банком за погашение займа. В том случае, если общество с ограниченной ответственностью не сможет погасить взятый в банке заём, то сам кредитор или учредители компании вынуждены будут инициировать процедуру банкротства. Это значит, что все финансовые активы ООО и имущество, находящееся на её балансе, будут конфискованы для погашения долгов по займу, при этом само общество ограниченной ответственности ликвидируется.

Алгайкина Ирина

Пресс служба CreditProsto.ru

creditprosto.ru

Калькулятор Дадут ли мне кредит? Оценка ваших шансев

Что такое скоринговый коэффициент?

Когда вы подаете заявку на кредит в банке и получаете отказ, вы недоумеваете почему. Вроде все в порядке, у вас стабильная работа и зарплата.

Однако кредит вам не дали. Вы обращаетесь в банк с просьбой пояснить свое решение. В ответ получаете или невнимание банка или отказ.

Все просто, сам банк не знает, почему отказ. Поэтому ему проще сказать, что мы не обязаны вам отвечать. На стороне банка работает так называемая скоринговая система, которая на основании вашего финансового положения принимает решение — можно вам дать кредит или нет. А если и да, то под какой процент. И сотрудники банка не знают, почему вам не дали кредит, могут лишь догадываться.

На данной странице представлен калькулятор, необходимы для вычисления скорингового коэффциента.

По простому это калькулятор для оценки вашей кредитоспособности. В международной практике при выдаче кредита у каждого заемщика происходит расчет скорингового коэффициента.

Скоринговый коэффциент важен для банка, потому что позволяют определить вероятность возврата денег для банка. Данная вероятность вычисляется исходя из статистических исследований, которые проводятся на множестве заемщиков.

Кроме вашего дохода банк при скоринге анализирует кучу других параметров. Однако все таки основным параметром является ваш доход и кредитная история.См. также: Калькулятор расчета кредита по зарплате

Зачем скоринговый коэффциент нужно знать любому человеку?

Данный калькулятор представляет собой упрощенную версию системы скоринга, которая используется во многих банках. Данные системы стоят 10ки тысяч долларов.

Калькулятор поможет вам определить вашу кредитоспособность и на основании полученного скорингового коэффцициента подберет для вас предложения по кредиту, который вам в большинстве случаев дадут. Вам больше не нужно будет ждать ответа банка.

Зная свой скоринговый коэффциент, вы сможете предугадать решение банка по вашей онлайн заявке с точностью более 90%.

Вы можете сразу же подать заявку, желательно в несколько банков. Это позволит вам получить займ с вероятностью более 90%.

Как работает калькулятор?

Все просто — заполняете анкету ниже, ставите галочку рядом с ответом на каждый вопрос в соответствии с вашим положением.

В результате, когда все галочки подставлены и нажата кнопка «Узнать шансы на получение кредита» вы получите численное значение вашего скорингового коэффциента.

Запомните и запишите это значение. Вы можете эксперементировать с калькулятором — проверяя как изменится значение вашего скорингового коэффциента при изменении вашего дохода и семейного положения. Данные о вас никуда не сохраняютя и не будут никому переданы.

Если вы нашли новую работу или ваше семейное положение поменялось, рекомендуется произвести расчет своего скорингового коэффициента снова. Это позволит быть в курсе, на какую сумму вы сможете получить кредит. Это позволит вам быстро обратиться в нужный банк в случае экстренной нехватки денежных средств и получить кредит в течение дня.

Полезное по теме

Копирование материалов с сайта без согласия автора запрещено. Более подробно на http://mobile-testing.ru/rulesmobile-testing.ru